Ⅲ编者按

去年以来,以小米、美团、拼多多等为代表的新经济公司们演绎了一出又一出资本故事。它们多数为各行各业的独角兽,有创立十年、业已独霸一方的老将,也有成立不到两年、争议与话题齐飞的新兵,范围之广触及消费品、外卖、电商、金融、二手车等多个领域。

资本市场并不是终点。在消费互联网向移动互联网转移之际,这些奔赴资本市场的新经济公司们在资本市场外也各有各的故事,焦虑虽如影随形,但创新永不止步。

今天,《上市365》栏目故事主角是小米——复盘小米上市一年,在资本市场内外面临怎样的困惑与迷茫?又有哪些探索与新生?

某种意义上,资本市场如同一面镜子,照出企业最原始、真实、本质的一面。

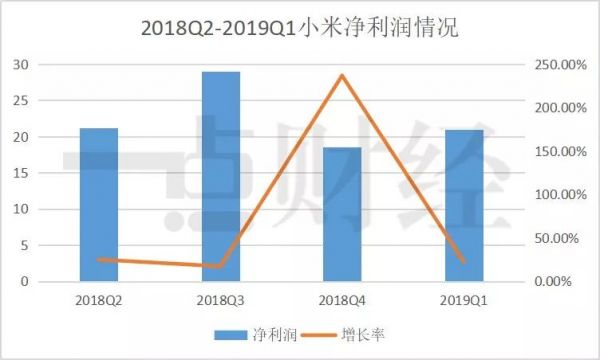

7月9日,小米迎来港股上市一周年。这一年中,小米给投资人带来欢喜,四份季报记录着无限光彩与美好,也带来了无奈,每次财报发布后的股价下滑必然会戳破幻想泡沫。人们的情绪恍惚,在喜怒之间来回跌宕。

不过外人的情绪,似乎并没有影响小米。在镜子中,小米本来的模样逐渐清晰:事实证明小米并不是互联网企业,也不像传统企业那样矜持甚至保守。它不愿坐以待毙,试图努力跟随着时代,顺应着市场,在变与不变之间,寻找自己的角色定位。

上市一年,小米酸甜苦辣尝尽,仍有余味。

01 | 未完结的改造

小米上市仅有短短一年,雷军却似经历了一世的苦难。这样的不顺遂,自小米谋划上市开始就从未停止。

在招股书中,小米的定位十分明确:一家以手机、智能硬件和IoT平台为核心的互联网公司。通过硬件获取用户,在通过软件及互联网服务获得利润,如此设想,计算小米估值并不难,无论加减乘除,怎么也是过千亿的结果。

然而最终,香港资本市场还是认为,小米是一家硬件公司,估值直接腰斩为543亿美元。哪怕雷军发布上市公开信安抚,这一观点也未改变,甚至小米此后发布的几份财报进一步加深了这种印象。

财报显示,小米手机业务对整体营收的贡献从未低于55%。主导小米整体业绩升降的核心动力是智能手机,这样的结构没有改变过。

上市之后,小米智能手机业务坐过一次山车:出货量于第三季度达到高峰,为3300万部,紧接着第四季度大幅下滑至2500万部;手机业务收入也从顶峰的349.8亿元下降至250.8亿元,降幅达到28.3%。

小米整体营收也受其拖累, 2018年三季度为508.46亿元,到第四季度迅速下滑至444.21亿元,降幅为12.6%,造就了小米上市以来业绩的低点。同时,其硬件毛利被拖累,从第三季度的32.67亿元下滑至第四季度的30.98亿元,降幅为5.2%。

相比之下,雷军一直强调的互联网服务确实表现要好得多:截至2018年底,其互联网用户已达到2.42亿人,同比增长41.7%,用户ARPU(每用户平均收入)值从57.9元提升至65.9元。

不过显然,互联网尚不足以支撑小米的业绩,相比之下,智能手机对公司业绩的拖拽效应更为突出。

业绩不断下滑,动摇了投资者的信心。在一季报发布的次日(5月21日),小米股价下滑并未得到扭转,反而继续下滑0.2%,此后的6月3日更是以9.09港元/股创下上市来的最低股价。

面对一路下滑的股价,小米试图以回购撬动股价回调,在今年1月的三次回购后,其在6月再次启动17次回购,涉及超过9700万股B类股,耗资近10亿港元。完成7月2日与3日两次回购之后,小米用1个月的时间,累计完成19次回购。

截至7月5日收盘,小米仍在不断震荡,股价相较发行价的17港元已跌去41%,市值也比上市后最高点蒸发近2000亿港元。雷军曾承诺的“让在上市首日买入小米公司股票的投资人赚一倍”也开始被各方调侃。

经过一年的成长,小米并没有变得更好。

02 | 维新

成立之初,小米就喊出 “用互联网思维做手机”的口号,上市前夕,其更是明确提出了“互联网公司”定位。上市一年,小米内部不断有变革滋生的迹象。这些变革并不惊天动地,而是流于潜移默化之中。毕竟面对瞬息万变的行业,小米必须维持整体动态平衡。问题是,步子大了,容易出问题。

变化1:战略——平衡术

如今,智能手机仍然是小米业绩的生命线,这很无奈,也很危险。

手机曾经为小米带来足够的辉煌,不过2017年、2018年,全球智能手机销量下滑幅度从不到1%至接近5%,整个行业动荡不安。其中存在金立、魅族这样“不作死就不会死”的个案,不过更多的还是由于大环境给它们带来的增长压力。

雷军也感受到巨大的风险。他已经意识到,不能把命运放在手机一个篮子里,任由市场阴晴决定命运。一边是庞大的手机业务不见起色,一边是IoT与生活消费产品和互联网服务板块的表现日渐理想,是时候重新调配二者平衡了。

年初,雷军宣布“手机+AIoT”战略正式落地,在手机业务仍在主导小米发展时,将人工智能与物联网产品提升到与之同等重要的高度,小米有了“新篮子”。

2018年财报显示,其IoT与生活消费品收入已达到438亿元,同比增长86.9%,成为手机业务下滑时最有可能承接业务重心的理想港湾。

执行该战略后,“手机”与“IoT”内部开始调整比重。雷军希望小米出现动态平衡,甚至在出现“手机业务占比下降”时,都会主动在财报中提上一句。这样的动态平衡,仍然在“硬件+互联网服务+新零售”的“铁人三项”框架之内,对小米而言尤为重要。

变化2:组织架构——顺势而为

只要“铁人三项”不倒,小米就能够给内部调整足够的容错空间,不过这还需要一套班底支撑。组织架构调整和人事变动,势在必行。

一直以来,雷军、小米,以及雷军联合许达来成立的顺为资本,共同打造了一个内以小米产品为轴心,外以被投公司的产品及服务为外延的生态环,其中涉及手机与电脑等核心设备,也包括智能手环、手表、耳机等周边,还有空调、净水器、洗衣机等家电。

除了自我发展,小米从未停止对外投资。根据小米对外资料显示,截至2019年第一季度,该公司对外投资企业超过270家,投资的账面价值达到290亿元。

与其他厂商树状拓扑的管理架构相比,小米的管理模式有些不同,需要统筹内外不同企业统一行动,随时调整发展方向,需要极强的流动性。特别在IoT与生活消费品的业务比重逐渐提升之后,小米管理层的流动性更为突出。

上市之前,小米最重要的人事调整,就是在2016年手机业务下滑之后雷军执掌帅位。而就在上市之后的一年时间内,雷军先后主导了小米七轮人事调整。

2018年上市后的两次,以及2019年的第一次人事调整,小米明确了总部的管理架构,同时确定了完善了手机业务的产品架构与高端化策略,其重心仍然在手机部门;不过之后,其将重心全部集中到IoT业务,第五次调整更是成立了IoT战略委员会。曾于2016年挽救小米的雷军,在第五次架构调整中重回一线,兼任中国区总裁的职务,全面负责中国区业务开展和团队管理。调整继续,小米依然没有到达安全区。

变化3:竞争环境——刺刀式催化剂

有第三方研究机构会发布的报告显示,全球手机市场正在萎缩。用户不愿更换手机,5G终端产业链仍不成熟,手机厂商日子都不好过。

相关数据显示,2019年全球智能手机市场还将出现3.3%-5%的下滑,厂商们需要承受巨大的压力,小米也不例外。

2019年第一季度,小米发布了小米9、小米9 SE、Redmi Note 7、RedmiNote7 Pro以及Redmi 7等五款产品,而2018年同期,小米只推出了Redmi Note 5与MIX 2S两款产品。

最终小米获得2790万部的出货量。虽然暂时领先vivo和OPPO两个老对手,但同比下滑1.4%的表现证明小米仍有提升空间。在被小米超过之后,vivo和OPPO开始反击,在大环境不乐观时,三家本已水火不容的厂商竞争更为激烈:在小米以Redmi 征战千元机市场时,2月中旬,vivo推出副品牌iQOO,不久后,OPPO子品牌Realme转战国内。两品牌均选择性价比作为最大卖点,而这可以说是小米的“大本营”。

在小米极力拓展的另一极“中高端”上,它走得同样也并不顺畅。

上市之后,小米开始在中高端市场发力,第三季度推出共推出6款产品,其中有三款产品的价格在1200元以上。配合小米8(第二季度发布)的加持,将平均售价提升至1052元,涨幅为4%。

进入第四季度之后,小米仍在延续高端化策略,效果却不理想。此间,小米共发布三款产品,其中有两款产品价格均在3000元以上,小米MIX 3发布价格甚至达到5138元。然而市场没能接受小米的改变,最终导致平均售价下滑至1004.7元,降幅为4.5%。

进入2019年,小米不再追求高端化改造,仅小米9价格突破2500元,其余产品均在2000元以内,最终换来第一季度11.6%的销量增长,不过其平均售价进一步下滑至968.3元,降幅为3.6%。

不过面对平均售价不断下滑,小米并未停止冲锋。不久前,第二季度小米推出面向年轻用户的CC9系列三款手机,Redmi也推出了K20系列新品,两个序列新品最高配置的价格均已突破2500元。至于效果如何,有待进一步观察。

03 | 希望有起有落

无论外部如何变化,小米的前路简单且唯一,就是坚持“手机+AIoT”战略。只是这样的选择一半向好,一半向坏。

无论起落,“手机”依然是小核心业务,重要意义不言而喻。在迈向5G的窗口,小米试图领先一步,但压力较大。

6月6日5G牌照正式发布后,小米与雷军通过社交媒体平台,同时转发相关信息,小米公司更是提起MWC2019期间发布的小米MIX3 5G版。

如今小米已在西班牙和意大利推出该产品,售价分别为599欧元(约4600元)和699欧元(约5500元),预计在国内发布后,售价很难低于4500元。很明显,小米还没有能力让主流用户群接受这个价格。

何况5G产业链不断成熟,获益的不止小米一家。在产品研发进度上,华为、OPPO、vivo等厂商并不落后,并已发布Mate X、Reno 5G、NEX5G等产品。就目前来看,厂商之间并没有出现明显差距,小米借5G力挽狂澜的愿望并不现实。

与此同时,小米盈利的主要渠道互联网服务也迎来较大挑战。近期小米对外发布《给用户们的信:MIUI广告整治》,表示将会政治MIUI平台上广告泛滥的问题。

对用户而言,清理广告势必提升平台用户体验,达到提升MIUI月活用户总量的目的;不过MIUI广告收入随之减少,必将拖累整体业绩。

据2019年第一季度财报,小米互联网服务收入为43亿元,广告业务为23亿元,占比为53.5%,其他互联网板块(游戏、互联网金融与电商)的占比有限(19.1%、27.9),如此晃动支柱业务风险很高。

相比之下,“AIoT”的板块的前景要好很多。目前,仍然维持着高速增长的产品品类,主要集中在IoT与生活消费品业务板块,其中智能电视的增长率更是高达99.8%(2019Q1);抛开手机与电脑,小米IoT平台连接的终端设备已超过1.71亿台。

市场同样也认可小米在AIoT上的布局,在6月11日小米升级“小爱同学”为“小爱老师”后,其股价随即上涨3.57%。

小米未来的希望,正慢慢集中到这些非手机项目中。

04 | 结语

上市之后,小米走过了艰苦的一年,雷军的日子同样不好过。

这一年,雷军几乎没有休息:除了参与新品发布与推广等常规活动,他还制定推行了“手机+AIoT”战略,推动手机、IoT、互联网三大主业平衡,落实小米与Redmi独立运营,调整公司组织架构……称之为科技圈的“劳模”并不为过。

不过所有的调整,目前都处于“让子弹飞一会儿”的状态,都没有见到成效。雷军一直憧憬,让小米从硬件公司转型互联网公司,经过一年的努力,这个浩荡的工程远没有完工。雷军的长征还没有结束,或者说才刚刚开始。

一点财经原创出品,未经许可,请勿转载。

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!