在2019年Q3期间,各新兴市场移动互联网渗透率提升的表现仍是加快线上支付和移动支付的发展速度,在半年内各新兴市场的电商都有着较快增长。这类地区的手机拥有率及移动支付比率的上升,将会令更多需要移动支付变现的行业受惠。触宝(NYSE:CTK)大数据研究院发现,国内出海类应用也仍然在快速增长,在短视频大火后,视频编辑等精细化工具应用在海外获得更多受众,而国内出海开发者目前在该方向进行发力,这类应用目前增长较快。

本次统计基于触宝(NYSE:CTK)海外240多个国家和地区的产品数据,并根据数据选取出海热门行业及市场区域:东南亚、非洲、北美、印度等进行细化统计,为出海企业及开发者提供更多海外市场应用参考。

注:基于统计公平性,榜单统计中将不包含触宝旗下产品。

海外APP涨幅榜TOP10

新兴市场电商需求持续增长,线上支付协同推进O2O服务发展

电商类应用持续快速增长,继上一季度Mercado libre在拉美地区快速获客之后,深耕印度的出海应用Club Factory也快速增长,同时邻近印度的排灯节促销,电商与购物节的应用将会带来大量的用户。用户购物行为将随基础设施的升级而转向即时化,多场景化。金融类应用的线上银行进一步加快移动互联网对于金融行业的赋能,更便捷的支付与贷款也将提升移动应用的消费与支付频次,对于其他需要与线下行业结合的如外卖、出行等O2O服务,东欧、南美等市场也将拥有较大机遇。

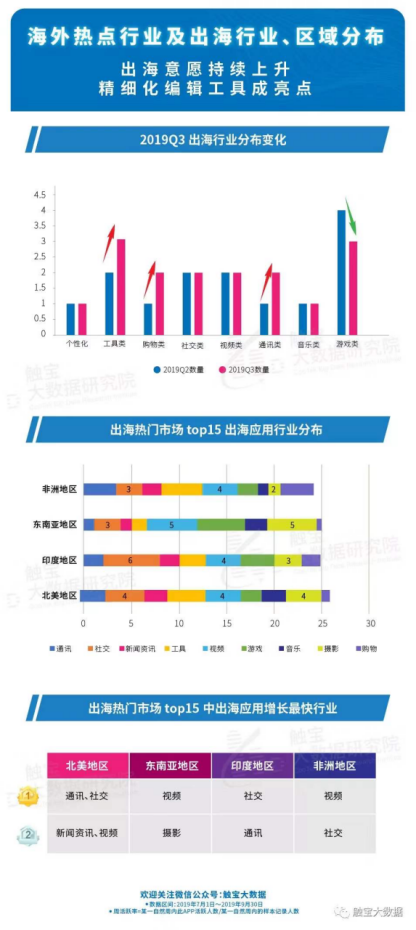

海外热点行业及出海行业、区域分布

出海意愿持续上升,精细化编辑工具成亮点

本季度在海外应用活跃度Top100中共有16款出海APP,相较上一季度上升了两款,对于出海市场而言,国内的开发者仍有较大的切入空间,本季度内在工具,购物等领域上出海应用的活跃度都有了提升,而工具领域更偏重于图像及视频的编辑工具,这类工具一方面可以通过精细化服务垂直人群增强护城河,另一方面用户的付费意愿也更强。

在出海市场的选择方面,目前不少热门应用都选择了多个新兴市场,而北美与印度东南亚依旧为热门市场,而出海应用主要仍围绕短视频与工具类应用进行出海,但相比于之前的工具类应用,近来获得更多受众的是拥有独家个性化功能的编辑工具,这类应用不是传统的工具类,通常为摄影及视频编辑类,东南亚和印度也是这类应用出海的绝佳市场。

海外通讯、社交类APP排行TOP10

巨头开发者在协同应用中形成闭环,短视频站稳主流社交方式。

本次榜单中加入了与上一季度的排名比较,可以清晰看出,通讯类应用的头部仍然被巨头锁定,以谷歌和Facebook为代表的巨头利用不同应用之间的流量数据闭环让用户完全处于闭环内部,保证用户的粘性和变现潜力。东南亚应用Druk Zakar上升较快,这是一个日期类的风俗应用,由于新年将至用户增长有一定的周期性。

社交应用头部应用继续保持稳定,而短视频社交方式在社交应用中也站稳主流位置,排名较高的Helo也是一款出海短视频应用,说明了印度地区的移动互联网潜力,以及短视频社交继续深化的趋势。台湾学生匿名社交应用Dcard再次上榜,对于年轻用户来说,匿名社交也仍具有一定的吸引力。

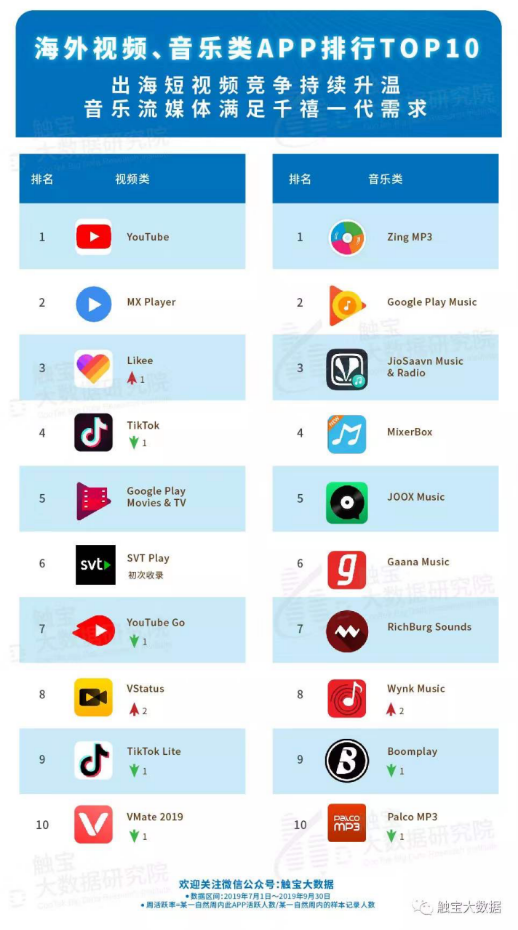

海外视频、音乐类APP排行TOP10

出海短视频竞争持续升温,音乐流媒体满足千禧一代需求

本季度出海短视频及短视频编辑应用进一步提升地位,Likee和Vstatus都仍处于上升趋势中。短视频的编辑工具随着短视频的流行,以及用户对于个性化和新技术的追求,需求变得越来越大,而这也是出海应用擅长的领域,这类应用通过编辑功能构建社区,发展社交要素,优质的UGC与PGC一样可以令他们获得更高的粘性。

印度拥有1.5亿的音乐流媒体用户,而这类用户也大多为千禧一代用户,与短视频,直播,游戏等用户的画像是重合的。对于巨头而言投资这类应用成为进入市场的良好手段,而另一些短视频应用与这些应用的合作也将为他们带来不少用户。Wynk的上升与他背后印度电信在如电影、游戏等其他娱乐方式上的协同是分不开的。

海外摄影、工具类APP排行TOP10

出海摄影应用趋向精细编辑,通讯相关工具继续占据高位

出海应用继续在摄影类中发力,在top10中已占据40%。本次摄影类前10的潮流是个性化与新玩法,随着手机性能的提升以及高速网络的普及,对于照片的个性化和动态需求增长,这类加入了人工智能等新技术的玩法也快速吸引了用户的眼球,可以快速获客,摄影类的工具的护城河也与用户需求的挖掘和手机性能网络同步更新的创新成正相关。

工具类应用中,在2019年秋天,电信巨头vodafone在各地区的通讯管理应用持续收割用户,中东,东欧等地移动互联网渗透率的加快让这些地区在手机性能扩展工具,小游戏方面的切入点都有机会,除此之外,本季度Google Calendar也上涨4位,这类应用满足客户刚性需求,且有原生优势。

海外短视频活跃度Top10

出海短视频应用头部竞争激烈,轻量版上升较快

本季度出海短视频数量在榜单上持续增长,更名后的Likee再进一步,而他也通过在多个不同区域内复制自己的成功本土化经验获得了大量用户,对于出海短视频而言,与当地KOL的结合进行产品和文化方面的本土化对当地用户的渗透都极为重要,不过这对于不少短视频开发者而言,也是一笔不小的成本负担。

而在头部应用竞争白热化,快速开拓新兴市场的情况下,不少短视频推出了自己的轻量级产品,这类产品在下沉市场帮助开发者吸纳更多用户,也可以为主应用进行导流,同时也分担了一定的风险,这类应用从年初到现在发展迅猛,快速进入前十并且在时长上同样迅速上升。

海外游戏APP活跃度TOP10

动作游戏生命周期长,棋牌*交易获客

Q3的游戏头部应用在一年中没有较大变动,头部游戏生命周期也都较长,这类游戏也大多为动作类应用,在Top10中,动作类应用占据60%,这类游戏大多数已经霸榜近一年,也可以看出他们在多个国家内受到当地用户的欢迎,而没有过多受到文化门槛的限定,更多的是为用户提供打击感和游戏带来的释压感。

与上一季对比,Q3增长最快的游戏的模式相较之前游戏时长较长,或许用户在下半年在碎片时间游戏需求更高。而对于*类棋牌类型的游戏增长明显加快,这类游戏变现较快,制作周期较短,对于出海领域的开发者而言成本较低出海门槛较低,容易切入,而切入市场的选择则成为了关键,这类产品的热门区域可见之前发布的棋牌游戏报告。

结论

购物类应用依旧是各新兴市场增长潜力最大的领域之一,在网络设施与基础设施逐渐发展的情况下,新兴市场的购物方式逐步趋向多场景化,购物节相关的促销将会增多,这也让产业链上的其他服务的增速加快。此外由于在线支付和金融的持续发展,新兴市场的O2O服务也进入发展黄金期。

出海热门市场比起Q2又有回温,国内开发者在工具类和视频类中继续发力,在建立了短视频社交方式占领市场之后,开发者在不同市场进行本土化精细化运营,为用户提供更加智能的精细化工具,降低发布UGC的门槛,最高限度的提升用户参与度。

第三季度各热点行业的Top5保持稳定,而中国出海应用与之前的聚焦文件传输,空间管理等性能类工具不同,更聚焦在视频与摄影类的内容类精细编辑,这类应用更容易鼓励产出优质UGC并且加入社交元素,用户粘性更强,同时也更容易通过独家工具提升付费意愿。

短视频头部应用虽然相对固定,但是在头部应用之间各出海开发者仍有激烈的竞争,由于各新兴市场目前仍然存在发展空间,因此各自仍然在高速获客,活跃度上仍有上升。另一方面,各开发者也通过轻量版短视频继续获客,目前高速增长的仍是来自国内的短视频,也说明新兴市场仍有空间。

游戏类头部应用在一年之内都保持较大的优势,主要以游戏性较强,有社交因素的重度游戏为主,而超休闲游戏与棋牌游戏也各有巨头占据,但是相对而言动作类游戏即使是相似玩法也仍能保持更长时间在榜。在Q3*类与卡牌类游戏的活跃度快速增长,这类游戏制作周期短ARPU高,对于开发者而言选择可选择合适区域进行切入。

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!