要谈价格战,我们需要先定义什么是“价格战”。物流资本论分析师认为,市场不能简单以单票价格的下跌来评估竞争格局的稳定性,在一个规模效应如此明显的行业之中,价格变化时,成本也会随之变化。

不实质伤害盈利能力的战术大抵可以被认为是“理性”的,本质上是将成本下降、效率提升让渡给消费者的过程。

美国快递业也曾经历价格战:从FedEx和UPS的竞争看价格战在巨头崛起过程中的重要作用。

上世纪70年代以前,UPS通过并购整合,奠定自己陆运市场王者地位。而联邦快递在UPS尚未涉足的空运件蓝海中以庞大的投资规模获得了成功。

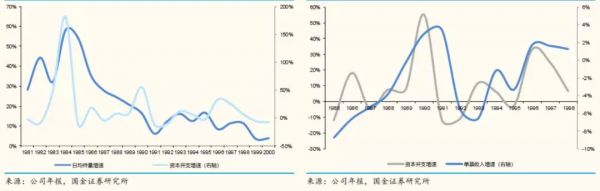

随后,两大巨头开始向对方强势领域渗透后,价格战成主要竞争方式。这一时期FedEx的单件收入和利润率下降非常明显。

经过激烈的竞争之后,两巨头在空运、陆运细分市场上均形成了寡头格局,中小参与者逐步退出市场。

价格战使得巨头保持了业务量的增长,从而逐渐巩固其行业垄断地位,在价格战过程中牺牲的利润在行业竞争格局好转后慢慢得到补偿。

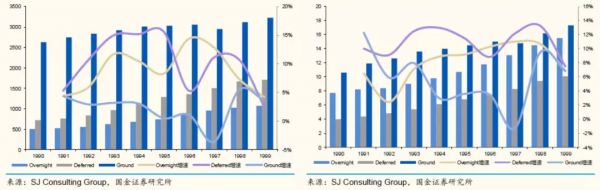

以营业利润率为观测指标,将美国快递行业的发展历程进行梳理,发现:

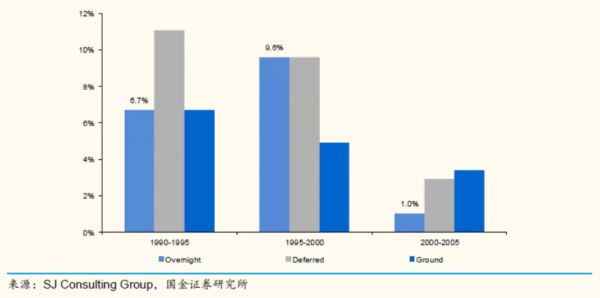

1.持续时间和特征:价格战主要发生在隔夜快递市场(表现为联合包裹UPS低价抢空运快递件、联邦快递FedEx低价抢陆运件),实际持续时间12年(首轮1982-1989、次轮1992-1995),次轮价格战后行业基本出清,CR3达70%。

2.结束标志:两轮价格战均由龙头UPS发起并由其终止,结束的标志通常表现为UPS向客户提供新一轮折价后,无竞争者跟随。

3.退出者存在问题:信息系统落后、大客户议价能力较高(曾出现联合压价现象)、账期长等问题的公司,更有可能在价格战中被淘汰。

4.盈利表现:盈利分化(UPS业绩稳定,FedEx营收与利润曾出现负增长)。价格战压力下,92年FedEx营收同比减少1.8%至75.5亿美元,当年净亏损1.14亿美元。

UPS营收与净利润相对保持稳定,90年后净利率基本在4.5%-5%之间,主要系其Ground业务处于绝对领先,地面快递的稳定利润能够有效补贴航空快递业务的扩张。

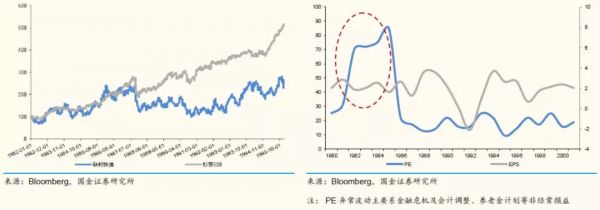

5.股价表现:价格战期间,FedEx超额收益并不明显,竞争格局稳态后龙头利润稳定增长,录得持续超额收益。

以1996年为节点,FedEx累计收益777%,同期标普500指数约382%,跑赢395%;UPS1999年上市至今同样跑赢大盘160%。

中国快递价格战的本源分析:加盟制的产物。加盟模式下,快递总部的收入与终端价格无关,因此会最大程度的鼓励加盟商不断做大业务量。

由于过去多年快递服务,尤其是电商快递仍是同质化竞争,所以加盟商追求量的增长就会不断牺牲价格。

资本推动下的价格战加速。

我国快递单价下降最快的3年为2011至2013年,这段时间正是一级市场对快递最热衷的年份。由于一线快递“三通一达”的股权很难拿到,很多资本退而求其次投资一些二线快递的股权。

快递仍处于同质化竞争,因此二三线快递公司拿到资金后,迫于压力只能通过更猛烈的降价维持市场份额。

中国快递价格战:看似发生已久,实则刚刚开始

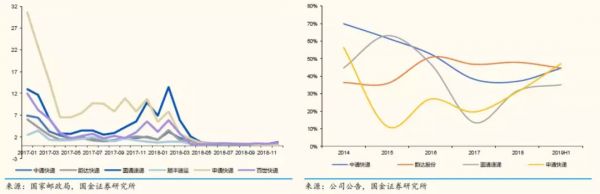

观察主要快递公司上市以来的单票毛利率,除百世以来,其他快递公司并未经历毛利率的大幅下跌。

换言之,中国快递行业此前的价格战,不过是快递公司将规模优势下的成本降幅通过单价下跌的方式让渡给商家而已,快递公司的盈利能力并未受到实质性损伤。

近年来的价格战并未实质上伤及我国主要快递公司盈利能力

2017-2018 年行业集中度快速提升

2019年或为价格战拐点,行业竞争格局与80-90 年代的美国航空快递市

场愈加类似。

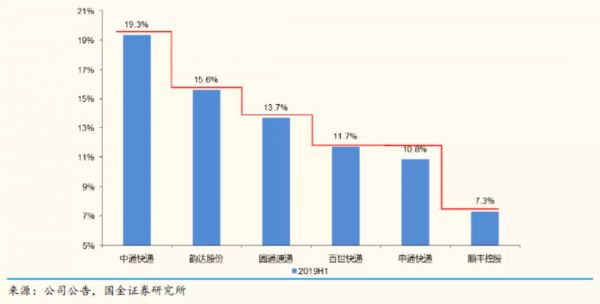

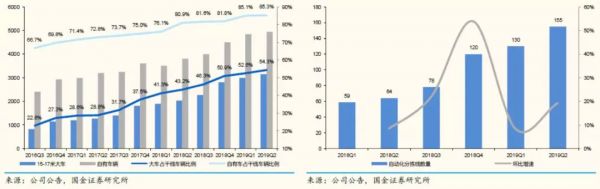

截至2019H1,快递CR6(件量口径)接近78.5%,CR8(收入口径)今年来稳定在81.5%-81.7%,二三线快递退出留下的市场份额基本瓜分殆尽,目前暂时形成“中通—韵达—圆通—百世&申通—顺丰”的分层级排名座次,五个层级间差距分别在3pct+、2pct、2-3pct、3pct+。

当前快递格局形成差距在2-3pct 左右的五个层级(业务量口径 )

物流资本论分析师通过企查查查询信息获知:中通快递是一家快递公司,集快递、物流及其他业务于一体,主要业务为国内快递、国际快递、物流配送与仓储等,提供“门到门”服务和限时服务。

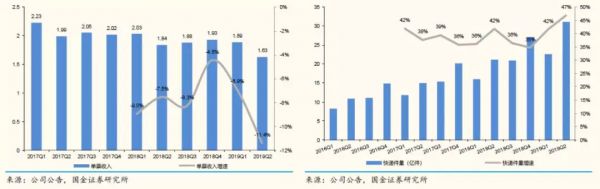

中通19年前两季度单票收入降幅6.9%、11.4%,换取件量增长42%、47%,Q2市占率达到19.9%,预计Q3中通仍将维持10%+的单价降幅,继续冲量。

中通2022年的目标市占率为25%,年均提升约2.7个百分点(中通自16年成为行业第一后市占率合计提升2.4pct)

(图左:中通19 Q2 单价降幅为近年来新低的11.4%;图右:中通19 年件量增长提速)

中通毛利率呈下降趋势

四个维度看美国价格战经验对中国快递的借鉴

常态化竞争,中国快递价格战或许更为持久

中国快递市场规模更大、增速更快、高增速阶段持续时间更长。

90年代中期美国隔夜快递市场增速放缓,直接导致快递公司进一步推进降价意愿,转而开始发力隔日快递市场。

美国隔夜快递市场与中高端商务件类似,1990-1995年行业年均件量6.06 亿件,复合增速8.1%,市场规模平均值89.7亿美元,复合增速6.7%。

而国内快递市场由电商件驱动,需求增长更为旺盛,2013-2018 年电商件复合增速46.7%,远高于美国隔夜快递市场。

同时随着拼多多等社交电商的崛起、各电商平台对下沉市场的开发、网购狂欢节的层出不穷,电商件仍有望保持较快增速,预计未来3-5 年电商件增速有望维持在20%以上。

(图左:2013-2018 年中国电商件复合增速46.7%;图右:2013-2018 年中国网购市场规模复合增速38%)

国内快递行业经历了三轮电商红利:

a)第一轮以C2C淘宝电商的快速增长为标志,淘宝商品便宜,客单价低,较小的GMV就能带来较高的电商快递件需求。

b)第二轮电商红利以天猫、京东等B2C电商崛起为标志,B2C电商产品普遍品牌知名度高、价值量高,所以客单价也高。

虽然相同的GMV带来的电商件需求没有C2C多,但是B2C电商市场规模更大,因此电商件总需求相对高。

c)第三轮电商红利以拼多多异军突起为标志,拼多多定位国内消费潜力极大的低线城市居民,其专门提供价格便宜的商品。

由于拼多多目标用户收入水平不高且销售产品便宜,因此其客单价较低(35元/单),仅为阿里的1/4。

2018年上半年拼多多虽然GMV仅占比国内电商的5%左右,但是其电商快递件量却占到通达系快递公司件量的15~20%,贡献了通达系快递新增快递件量的60%。

再回到美国,我们发现美国电商一直以来都是B2C模式占绝对优势,无论是亚马逊、eBay还是沃尔玛,其都是B2C电商。

因此美国快递行业缺少了C2C和定位中低收入群体的电商,导致客单价偏高,即便中国和美国GMV相同,美国的电商快递件量也要少于中国。

(图左:美国国内细分快递市场件量(百万件);图右:美国国内细分快递市场规模(十亿美元))

美国各时期三大细分快递市场规模年均增速

美国电商件价格低于非电商件的原因主要有:

1)美国最大电商亚马逊实现的是FBA仓配模式,商品从商家到仓库的物流全部由商家自行负责,而亚马逊电商件配送的只是仓库到买家的流程,相比普通快递件,亚马逊的电商件少了近一半的路程,从而造成电商件价格较低;

2)相比非电商件,电商件客户一般都是销售额较高的电商卖家,他们可以凭借较高的快递业务量需求从快递公司那获得较高的折扣,从而使得电商件的价格低于非电商件。

价格战主导者不同:美国以龙头为主导价格战是行业出清最快最有效的方式,而中国直到19年才真正意义上由行业龙头为主动发起者。

美国快递1982、1992年的两轮价格战均由UPS 发起并由其终止,价格战第5 年就有末位公司出局,耗时10年CR3达70%,可以说是最快最有效的出清方式。

龙头快递公司由于规模效应好、运输网络完善,质量与时效优势保证其相对末位公司存在一定溢价,例如中通B端价格高出韵达0.1元/件、高出其他快递超0.3元/件,末位公司必须通过更大的降幅来实现价格战效果;

同时龙头公司由于成本优势单票利润更高,价格战承受能力更强。

从价格战终止角度来讲,美国价格战最终都表现为UPS降价,其他公司不再跟随,而中国过去由后位者发动的价格战,拥有溢价、充足利润作为保障的头部公司自然有能力跟随,从而造成价格战的往复。

当龙头采用较为激进的价格策略时,末位快递公司可能面临类似FedEx对Emery 的服务、价格“双杀”,被迫步入低价低质量的恶性循环,最终无法跟随降价甚至直接出局。

以2019年为拐点,具备成本优势的中通主动采取价格策略,是国内价格战真正意义上的龙头主导,行业开始了向寡头市场转变的出清阶段。

中通单票毛利持续高于同行

通达系物流信息系统由菜鸟网络统筹,基本不会出现重大技术问题。

Purolator 始终没能够研发出包裹追踪系统,信息技术导致其经营效率低下、成本高企,而这一缺点在价格战中被无限放大;

Emery 同样受制于Billing andTracking 系统存在重要漏洞。

而通达系快递通过使用菜鸟面单以及拼多多面单,依托电商平台的信息系统支持,全程追踪快递运输信息并实时反馈,同时实现了转运环节的自动化操作,极大程度上提升了配送时效,帮助快递公司降低面单成本、中转成本。

菜鸟网络为快递公司提供服务平台、仓配网络等技术支持

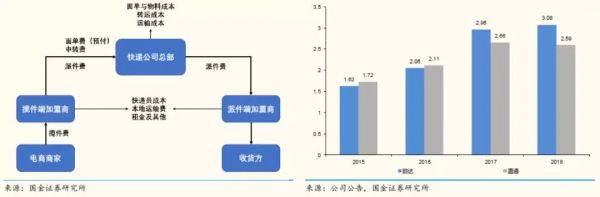

通达系加盟模式对于价格战的承受能力更强,现金保本点更低。

美国快递公司基本为直营模式,价格战对于单票收入的压制直接影响当期利润,所以FedEx在1992年出现营收、利润双降的情况。

而在加盟制下,B端价格下降直接影响快递加盟商,面对激烈价格战,加盟商一定程度上能够代替总部公司承受价格战的直接亏损(相当于总部公司的体外经营杠杆),通达系快递公司在价格战中难以出现受短时间持续亏损影响而出局的情况。

(图左:加盟制快递公司各环节收入与成本;图右:韵达与圆通预收面单款(亿元))

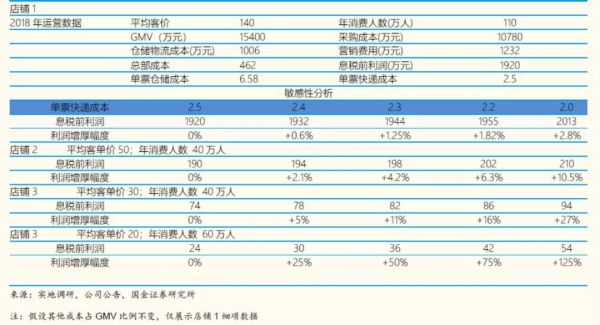

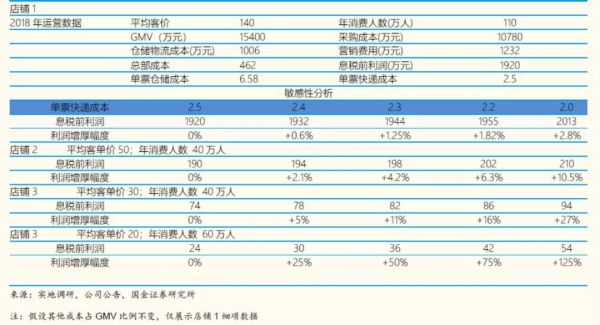

义乌地区加盟商快递件量部分的盈利能力模拟测算

目前快递件量以年均20%+的速度增长,而网点数与快递员显然达不到这样的增速,派多揽少严重拖累网点盈利能力,但快递员派件压力大,没时间揽件又进一步加剧这一问题。

为缓解网点困境,未来加盟商派件能力需要得到末端站点的更多支持。

中通是最早对接菜鸟驿站的快递公司之一,菜鸟驿站目标3年内开设10万家,其中对接中通的预计有4500家,同时中通也开办快递超市以及加盟商的第三方平台,通过不断增加智能柜、超市、驿站的方式触达末端消费者,提升加盟商派件能力。

同时,末端站点的增加也解放了快递员,使其有更多时间进行揽件,一方面增加揽件量,提高网点盈利能力;另一方面也能优化揽件时效,有利于前端服务水平提升。

而通达系均以电商件为主要需求、以加盟制为商业模式,同质化程度远高于美国快递业。

(图左:三通一达单票运输成本差距缩小;图右:单票中心操作成本差距缩小在0.06 元之内)

(图左:快递公司有效申诉率基本趋同;图右:三通一达件量增速差距逐年收窄)

电商商家对快递价格更为敏感。与美国隔夜快递的高附加值货品不同,快递成本足以影响到电商商家的盈利水平,尤其是拼多多等低客单价社交电商(拼多多18年客单价43元)的高增长,进一步增加低价快递的诉求。

根据我们测算,对于客单价越低、买家数越多的商家(符合拼多多特征),单票快递成本变动对利润影响越大。

单票快递成本变动0.5元,客单价30元、年消费人数40万人的中型商家利润增厚约27%,已经很大程度上影响到商铺的经营水平了;

而对于客单价为20元或者以下的商家,利润影响超100%,对其经营业绩能够起到决定性作用。

物流成本对商家利润的敏感性分析

决胜价格战的关键:合理产能投入,将规模优势发挥到极致

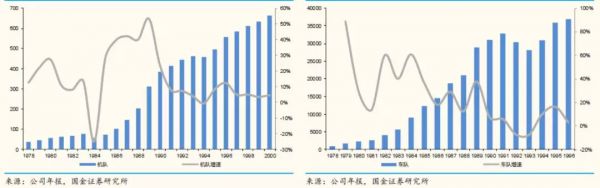

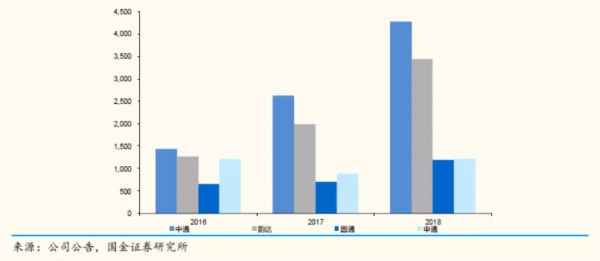

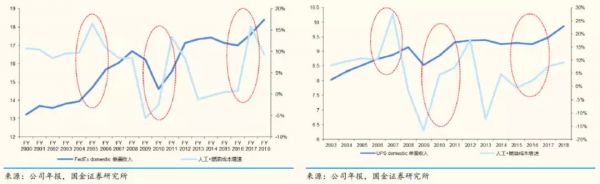

FedEx与UPS在价格战期间保持了较大幅度的资本投入,FedEx1982-1995年累计资本开支106.5亿美元,年均增速15.9%,机队由67架增长至496架,车队由4000辆增长至35900辆。

(图左:FedEx资本开支增速与件量增速趋势相符;图右:85年后FedEx单价增速滞后于资本开支增速)

(图左:FedEx 价格战期间机队规模较快增长;图右:FedEx 价格战期间机队规模较快增长)

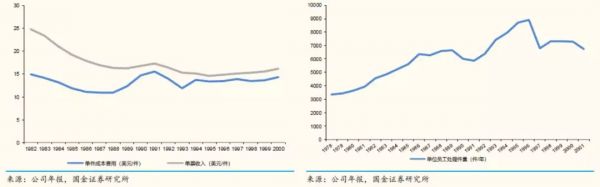

产能的稳步扩张保障件量增长后能有效发挥规模效应,FedEx单位员工处理件量持续上升,到95年实现每人每年8709件,较82年提升91.3%,同时规模效应下单位成本不断降低,支撑公司推进降价策略。

(图左:成本下降与单价下降趋势基本相同;图右:FedEx单位员工处理件量持续上升)

UPS 在价格战期间资本开支较快增长

上半年中通、韵达资本开支分别为17.3、19.1亿元,龙头公司的产能投入力度依旧领先。

中通近年来的大额资本开支形成了明显的产能优势,15-17米大挂车、自有车辆分别3150、4950辆,占干线车辆的54.3%、85.3%,同时自动化分拣线达155套,同比大增142%,其在干线运输、转运环节的优势进一步巩固,有充足的底气面对之后的价格竞争。

同时在规模优势下,中通、韵达的人均处理件量持续高增长,且不断扩大领先优势,18年分别达到每人每天4274、3449件。

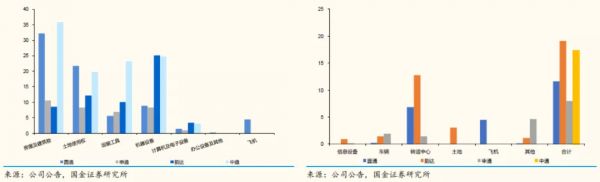

(图左:2018 年三通一达固定资产分布情况(亿元);图右:2019H1 三通一达的资本开支投向(亿元))

(图左:中通自有车、大车比例不断提升;图右:中通自动化分拣线已达155 条)

中通与韵达人均效能高增长且不断扩大领先优势

产品分层存在天然限制,突破点依然在于末端

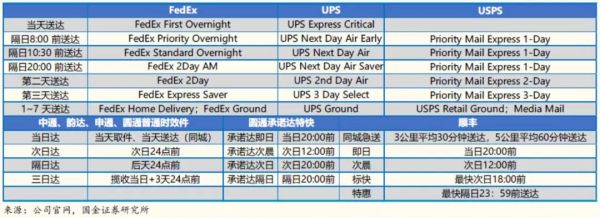

美国快递公司在价格战末期开始转向产品战、服务战,不断丰富时效产品种类,逐渐形成当天、隔日8 点、隔日10:30、隔日20 点、两天、三天、1-7天的多层次服务体系。

而通达系快递公司时效产品基本为联合菜鸟推出的“橙诺达”次日、隔日、三日,拥有航空资源的圆通承诺达特快仅对次日产品进行简单区分,产品颗粒度小于FedEx、UPS。

就通达系而言,目前时效产品总体占比很小,仍未出现明显差异化的产品。

中美快递公司时效产品分类

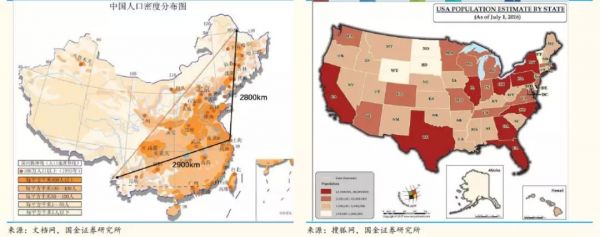

人口分布对中国快递产品分层存在天然限制。美国人口主要分布在东西海岸,核心城市间公路运输距离在4000-5000公里,陆运时效超过5天,客观上需要更快、更多种选择的快递产品。

而我国人口分布以胡焕庸线为分界,界线以东聚集了96%的人口,而电商主要聚集在以江浙沪为核心的长三角经济圈,快递发件量约占全国1/3,上海至胡焕庸线距离最远不超过3000公里,普通快递时效在3天内,而上海—北京、上海—广州的核心城市群间距离也不足1500公里,时效在2天内。

(图左:上海至胡焕庸线以东地区均在 3000 公里以内;图右:美国人口集中在东西海岸)

密集居民区内的终端客户,其对于到家、到快递柜、到驿站、到公司或者定点送货上门等不同末端站点有着多样化、多变的“最后一公里”需求,可能取决于其日常进出是否顺路、取货是否方便,快递产品可以在末端揽收、派送方式上寻求差异化。

今年来菜鸟裹裹不断发力C端服务,已成为用户破亿的最大在线寄件平台,日均包裹量120-150万件,中通占比约20%-25%,带动中通散件占比由6%提至10%。

通过新产品来卡位高毛利、高增长空间的散件业务,目前韵达散单占比由2%提升至4%。

中通、韵达散件业务占比提升

此外,美国快递公司对于增值服务、附加服务的开拓更为彻底。

针对货物种类、形状、派送时间、重复投递等项目,尽可能多地细分出每一项附加服务进行差异化收费。

而通达系快递的增值服务仅限于代取件、代收货款、保价等基础服务,在附加服务上有很大的拓展空间,尤其是结合“最后一公里”揽派件。

UPS 附加服务与中通对比

格局稳态后龙头产生超额收益,但未必具备主动提价能力

竞争格局稳态后龙头利润稳定增长,录得持续超额收益。

价格战后,FedEx、UPS凭借着稳态格局下的利润稳定性,同时供应链、国际业务促进盈利多元化,两家都取得了较为明显的超额收益。

(图左:FedEx价格战期间超额收益并不明显;图右:上市初期(1980-1985年)FedEx的PE从20x提升至最高超过80x,驱动股价上涨)

(图左:FedEx价格战后收益明显跑赢大盘;图右:UPS上市以来收益跑赢大盘160%)

(图左:FedEx、UPS 价格战后净利润总体稳步增长;图右:FedEx、UPS 市盈率基本在25、20 上下波动)

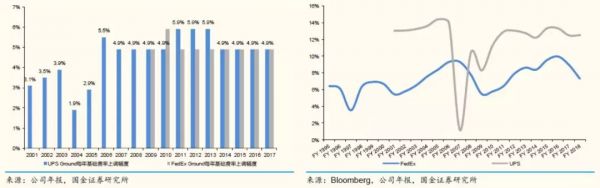

从FedEx和UPS的经验来看,在价格战结束、行业集中度较高时,公司在快递业务上并没有获得明显的溢价,快递单价的更多的是因为人工成本、燃油成本端的压力导致的被动提价,从2000年至今的涨价情况来看,大多是源于人工、燃油成本加速上涨,单票价格随之上涨,滞后期不超过一年。

从营业利润率来看,两家均保持稳定波动。

FedEx利润率小幅上涨主要是业务结构的变化,更高毛利的Ground业务、国际业务占比提升,但总体在5%-10%间波动;

而业务变化较小的UPS,除去金融危机影响,基本稳定在12%左右。

(图左:FedEx 单票收入随人工+燃油成本上涨;图右:UPS 单票收入随人工+燃油成本上涨)

(图左:FedEx 和UPS Ground 业务基础费率;图右:FedEx 和UPS 营业利润率波动情况)

美国快递行业经过100多年的发展已经高度成熟并形成非常稳固的寡头垄断局面,行业门槛极高,新造“美国版通达”几无可能。

国内快递行业在电商驱动下实现了飞速增长,从而带来了大量的快递业务增量。

而中国快递行业发展历史不到20年,在电商红利到来之时,行业内并没有一家绝对的龙头能够承接所有的快递业务增量。

正因为国内快递发展时间短并且竞争格局分散,同时快递电商件短时间内瞬间爆发,从而能够推动了国内多家通达系等快递公司的快速成长,创造了快递发展史的一个神话。

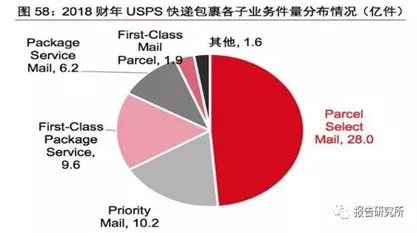

而美国快递行业经过150多年的发展已形成USPS、UPS和FedEx三家巨头垄断行业90%+份额的稳定格局。

三家快递巨头公司经过几十年甚至一百多年经营发展、服务网络铺设、固定资产构建,在电商红利到来时规模就已经非常大了。

因此美国本轮电商红利中,三家巨头公司凭借自己遍布全国的服务网络、强大的陆运及空运队伍、优异的分拣转运能力以及家喻户晓的品牌知名度,有能力将新增的电商件量全部承接下来,没有给其他新的快递公司留下太多机会。

在中国,如果说2018年之前的快递行业集中度提升体现在中小型快递企业退出,份额持续向头部6~8家快递公司集中,那么预计2018年之后快递行业集中度提升将会体现在头部几家快递公司逐渐分化,其中3~4家快递公司市场份额持续提升,而头部快递企业内部分化的过程将大概率伴随激烈的价格战。

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!