全球疫情爆发,囤货成为各国人民面临“恐慌”时选择的一种解决方式,美国最大会员制仓储超市Costco此期间,销售量迎来了井喷。美国、加拿大作为Costco两个主要市场,因疫情出现蔓延迹象,大量消费者涌入Costco采购物资。

在国内,位于上海闵行区的中国大陆首家Costco,火爆情况更甚。

由于客流过大,2月期间,上海Costco场内进行了多次的实时限流。在中国实体零售企业纷纷陷入业务下滑时,能够获得这一成绩,已不仅仅是亮眼,足见Costco在中国的成功。

从最新的财报来看,作为美国第二大零售商的Costco正陷入增长“瓶颈”,开拓中国市场的重要性不言而喻。相比于主打大众人群的家乐福,会员制的Costco在商业模式上完全不同,主打的是新中产消费,其利润也主要源于会员费收入。

从抢茅台到抢食物,首家Costco用消费者的追捧证明了自己,可它真的是国内新中产的“菜”吗?抛开表象,Costco在中国的未来或许并没有想象中的那么乐观。

Costco模式:买的多不等于挣得多

2020年3月6日,Costco发布2020财年第二季度财报,该季度内Costco总营收为390.72亿美元,同比增长了10.39%;净利润为9.31亿美元,增速4.72%,本季度Costco的会员费收入 8.16 亿美元,增幅 6.3%,可见会员费收入仍然是净利润的重要来源。就净利润增长来看,对比近3年的单季增速,该数值已从2017财年Q3的28.44%降至4.72%,下降了20多个百分点。

财报发出当天,Costco的股价下跌1.55%,收于315.76美元,总市值1395亿美元,股价持续下行,跌至311.34美元,市值在两天之内共跌去42亿美元,近300亿人民币。或是受美股两次熔断影响,Costco股价呈走低趋势,3月14日开盘为288.83美元。

会员费=净利润,是Costco相比其他零售巨头最大的特征。并不是说Costco内售卖的商品全部平价,但相比于沃尔玛等传统零售巨头24%的毛利率,Costco店内售卖的商品毛利率只有11%左右,这个收益正好“抵消”掉Costco的运营成本,也是会员费收入持续和净利润大约持平的一个原因。

这种模式对中国影响也很深,包括雷军创办的小米、黄铮创办的拼多多,在发展路径上就有很多相似之处。

但这种特点,也解释了一个奇怪的现象,疫情期间Costco卖“疯”了,却未能够打动股市。

我们先来看一组详细的数据,受疫情期间民众囤货因素的影响,2月份Costco的净销售额总计122亿美元,较去年同期增长了13.8%。据追踪机构Placer.ai的数据显示,2020年2月29日对Costco仓库的访问量比2019年1月至2月期间的日均值高出72%。

去年8月Costco在上海开设了中国大陆第一家门店。开业当日,该店准备了10000多瓶零售价1499元(市面上被炒到3000元)的飞天茅台,顾客蜂拥而至,迫使该店不得不提前关门,有的顾客为了抢货,仅等待停车位的时间就超过了3个多小时。

Costco开业盛况不仅引起了国内网友的关注,甚至惊动了大洋彼岸的美国人,受此利好,Costco开业当天市值就暴涨了560亿元,美股市场对Costco在中国的落子,投了一张“赞成”票。

不过,后来发生的Costco会员排队退卡事件,为此浇了一盆冷水,据《每日人物》去年9月份的一篇报道透露,在超市(Costco)的出口位置,会员卡的退卡处,退卡的队伍很长,人太多,工作人员忙碌到两点,也没能吃上午饭。

从COST的股价走向来看,去年8月至今其股价涨幅并没有太多,传闻Costco在大陆的第二家店仍然选择落地上海,具体开业时间尚未可知。

Costco的模式注定了要依赖持续的会员加入,因此一时的囤货和抢购,对于Costco而言带来的利好有限。

疫情期间,除了韩国两家Costco暂停营业,全球范围内的门店,大多数都是正常开店状态,位于上海的Costco因为过于火爆,而受到上级部门的约谈,并采取了限流措施。自2020年2月5日,Costco上海门店的营业时间缩短为上午9点到下午7点,限控客流从2000人调至1000人,随后又调至500人。

2020年2月末,海外疫情出现蔓延的态势,在美国和加拿大,民众因为恐慌开始囤货,各地超市陷入抢购潮,因此Costco的销售业绩也迎来一个小高潮。大批消费者涌入Costco,争抢清洁用品、搓手液、消毒产品、纸巾、瓶装水以及各种罐头食品等。网上已有相关视频上传,Costco门口出现了大批顾客排着长队。社交网站上甚至有人制作了“#CostcoPanicBuying ”的标签,纪录市民疯抢的照片。

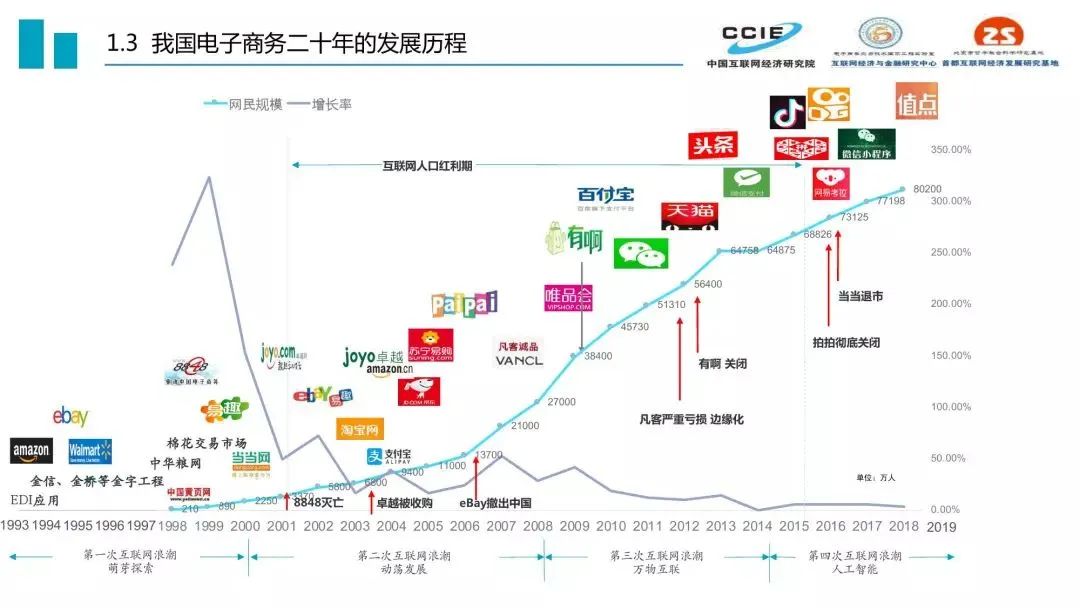

这要解释一下,相比于国内,2019年美国电商市场只约占零售总额的11%,远低于国内的去年1-11月实物商品网上零售额占社零总额比重则达到20.5%。意味着无论是用户习惯、基础设施,中国电商对社会需求短期扩张的吸纳能力,会强于美国市场。这也解释了疫情下中国电商和新零售的渗透率迎来小爆发,而美国则仍然是线下商超迎来消费高峰。

我们来看下面的数据,就证实了上面的判断。根据数据追踪机构Placer.ai的数据,2020年2月29日对Costco的访问量,比2019年1月至2020年2月之间的每日平均访问量高出72%。同时,Costco网站的流量也大幅飙升,2020年2月电子商务销售额和去年同期相比增长了23%。

按财报透露,受疫情期间民众囤货因素的影响,2月份该公司的净销售额总计122亿美元,较去年同期增长13.8%。

按商品类别看,和“宅”家生活相关的食品和杂货增长都在两位数,冷冻食品的增速最快,相较下肉类和农产品等新鲜食品也有两位数小幅的上升;此外,清洁用品、漂白剂、水、纸制品、消毒剂也是2月销售暴增的商品。其中还有个很有趣的小插曲,Costco还在美国推出了“末日求生罐头组合”产品,售价为8500美元(约合人民币58964元),看起来很贵,却很“实用”。这个组合产品的保质期长达25-30年,并且够一家四口吃一整年,只是不知道口感如何。

据Costco透露,截至到2020年3月1日整体销售收入飙升,主要受到新冠肺炎疫情的带动,并预计对整体同店销售的正面提振大约为3%。2020年3月2日,Costco股价大涨9.96%,报309.14美元,创下自2009年9月3日以来的最大单日涨幅。在前一日飙升近6%后,2020年3月5日收盘,公司股价最新报315.76美元,下跌1.55%。

中国呈现的则是另一个景象,商超卖场在疫情爆发期间迎来了新零售发展的契机。消费者囤货,除了为了“宅”家,还有一个原因就是怕商家私自涨价或缺货。而国内疫情爆发前夕,包括沃尔玛、永辉超市、盒马、中百超市、人人乐、物美、超市发、武商超市等多家超市、便利店、电商发表官方声明,纷纷承诺“不涨价,不抬价”,有效的遏制了国内囤货的“疯狂”。

由于为了避免人员聚集的接触,线上下单、线下发货的新零售方式逐渐流行起来。举个栗子,春节后第一周对比春节前一周,“沃尔玛到家”鲜食订单量增长就突破120%。

Costco作为美国第二大零售商,自有其魅力所在,第一个就是国内屡试不爽的“绝招”——便宜,在美国Costco的商品价格会比市场上同类商品的价格低30%~60%;第二个是少SKU战略,Costco店里的商品SKU不超过4000,连沃尔玛(SKU 10万)的十分之一都不到;第三个是Costco有自有品牌 Kirkland Signature系列商品,目前占比约在10%。

总结一下,Costco利用会员费作为盈利的主要来源,实现对毛利率上的压缩;并通过减少SKU的策略来减轻供应链上的运营成本,实现高效运营;另外,扶持自有品牌,减少中间环节,进一步提供好品质、价格优的商品服务。

相比于其他零售商,Costco更像是售卖服务,而非商品,如今亚马逊也在发力会员,包括国内的阿里巴巴、京东等电商巨头也在布局会员经济。

除了以上特点外,Costco并不是通过售卖“廉价”商品来获取用户好感,而是通过高效率的运营模式,去售卖具备一定品质的商品,来差异化和许多零售巨头竞争。

因此,Costco很依赖运营效率。疫情之下,由于供应链工厂短期内复工问题,也对Costco造成了影响。财报会议中,Costco对外表示,供应链工厂从最开始 20-25%的生产水平,目前恢复到了60-80%。

说了这么多,其实想说的是,Costco的商品并不是便宜,是以更优惠的价格销售具备一定品质的商品,所以说目标人群是中产人群,大陆的第一家、第二家店都选择上海这座城市也就很好理解。

要知道,经过几十年的发展,中国零售行业的竞争激烈程度,甚至要甚于美国,去年国内家乐福被苏宁易购收购就是一个例子,开一两家店受欢迎并不是难事,若想把中国作为一个潜力市场,Costco还需要解答许多问题。

Costco厮杀中国市场,四个问题要回答

单以社零总额PK,中美已经牢做全球老大、老二位置,据美国消费者新闻与商业频道网站预测,2019中国零售总额将首次超过美国。

市场足够大,意味着拥有更大的机遇和增长空间,这对于陷入净利润增长放缓的Costco而言,将是个迎来第二曲线的关键机会。从 Costco 目前在全球的门店分布来看,其在全球共拥有785家门店,其中546家位于美国,100家位于加拿大,日本有26家,韩国16家,而中国大陆目前仅有 1 家。

对于Costco 而言,若能够在中国复制美国的成功,将解决未来如何持续增长的问题。

传闻,Costco旗下独立子公司与星河控股集团子公司上海河裕实业有限公司,以底价8.98亿元竞得了上海浦东新区一宗商业地块。据了解,这块地或是其在中国大陆第二家门店的选址,不过开业时间暂未确定。

此外,据多家媒体报道称,Costco在苏州注册成立新公司,注册资本42200万元人民币,由Costco100%控股。业界认为,Costco或将再在苏州落下一子。

Costco亚洲区总裁张嗣汉曾公开透露,中国市场逐渐成熟,消费者购物能力提升,将继续在华开店的步伐。

种种迹象表明,Costco已经在国内有了一个初步的发展规划,上海、苏州等一线大城市将是重点的布局地域。不过,要知道无论是消费习惯、社会文化还是人口构成,中美两国之间具备着巨大的差异性,根据Costco在美国的模式,它的目标客户更多的是崇尚简约(接受少SKU)、重视品质,同时在生活中喜欢精打细算的人群,那在国内最符合的就是新中产人群。

可相比美国的中产消费者,高房价、流动性强、消费力一般的国内新中产,能否支撑起Costco在中国的野心尚是未知数,想要站稳中国,Costco还需要回答四个问题。

第一个问题,Costco需要打造本地化供应链 ;想要同类商品的售价低于市场的均价,打造本地化供应链就是唯一的选择,如果从美国或其他产地直接向国内输送商品,将面临着进口关税、运输成本和周转效率等问题。而国内零售巨头林立,线下有沃尔玛、家乐福、永辉、物美等传统豪强,线上有阿里、京东、拼多多等巨兽,想要在这种情况下打造本地化供应链,将面临着多方势力的“绞杀”,况且Costco的选品很注重品质,意味着本地供应链的建设难度会非常的高。

第二个问题,国内日渐高起的租金成本 ;在美国Costco通过自建或购买商场土地使用权,而减少了大量的租金费用,但在国内这种做法会很难推进。虽然,有媒体爆料Costco斥豪资竞拍商业地块,可这将占据大量的现金流。况且,Costco将一线大城市作为“首发站”,复制美国的模式很难。如果采用租赁模式,高昂的租金成本同样是一个大问题。

第三个问题,如何应对“群狼”的攻击; 2019年为了瓜分下沉市场红利,阿里、京东、拼多多发起了多场百亿补贴的鏖战,况且,中国零售行业的打法也非Costco所擅长。传闻整个2019年,拼多多卖出了200万台iPhone,平均每台至少补贴300元。Costco虽然因为茅台“火”了,可一旦体量扩张到引起对手的警惕,就将面临着“中国式”的低价战略,这是崇尚盈利的美国企业无法承受的打法。

第四个问题,国内消费者的认可程度; 美国全民信用卡,中国人人手机支付。美国会员制零售发展迅猛,中国却并不太认可会员消费,尤其是过去美容美发店“跑路”事件频发,在大众眼里,对会员制一直有一定的质疑心理。去年9月爆发的退卡事件,反映出了这个问题。另外,中国人消费观念更为世俗化,Costco较少的SKU能否让国内新中产认可,也存在着很多的疑问。

作为沃尔玛旗下对标Costco的山姆会员商店,1996年第一家山姆会员商店落户深圳,截止去年5月,山姆会员商店的总数也才24家。

而且,Costco的模式是通过综合服务,来获取长期客户,这就意味着Costco需要非常多的时间来发展。中国市场的环境不同于美国,许多在美国可行的商业策略,在国内存在着各种各样的问题,比如说Costco吸引会员的加油站、卖场餐厅等等一系列周边设施的附加营收,在国内落地的可能性就不高。其他的诸如机票购买、酒店预定等服务,国内早已有美团、携程、口碑等APP存在,留给Costco辗转腾挪的空间并不多。作为后来者,Costco想要分食会面临着重重阻挠。

根据知乎网友“杜若生”透露,上海Costco上有53.9元2桶近2升的味全鲜奶、25元30颗装的有机鸡蛋、18-23元一只价格浮动的烤鸡、59.9元两盒的12只的大型麦芬,这些产品的价格在国内并不算很低。

根据Perfect Price调研报告,Costco人均单次消费额136美元,并且25%的消费人群客单价在100-200美元之间,远远超过沃尔玛、Whole Foods等。

而国内,即使是一线城市的居民,具备以上消费能力的人群比例也不会太高。据上海市统计局、国家统计局上海调查总队发布的《2019年上海国民经济和社会发展统计公报》显示,据抽样调查,全年全市居民人均可支配收入69442元。

中国市场具备潜力,可国人消费习惯和消费水平,和美国、加拿大等国家仍有一定的差距,也许在国外“物美价廉”的Costco模式,在国内或许是以另一种形象存在,就像星巴克、必胜客等国外平民品牌,在国内成为一种中高端消费,Costco进入中国也会遇到类似的问题。

如果丧失了“廉价”这个光环,Costco能走多远?显然不容乐观。

Costco净利润低迷,电商发展或是一个突破口

Costco的Q2季度财务表现很稳健,但该季度净利润增速,却创下了自2017财年Q2以来的最低。对于Costco而言,如何拉来新会员,已成为其发展的一个重要的方向。

据Costco执行副总裁,首席财务官兼董事Richard A. Galanti 称,在第二季度末,美国和加拿大的会员续费率为 90.9%,全球更新率为 88.4%,这个水平与过去两个季度接近。

会员续费率很高,也就意味着新增会员在变少。其实,以线下为主的零售业都面临着一个增长瓶颈问题,由于覆盖的是某个地域消费人群,当会员增长到某个数值,就会面临着增长乏力的问题。毕竟,消费者再喜欢Costco,也不会驱车百里去购物。

会员制经营模式是Costco的独特优势,也成为其发展的一个局限。用户预先支付定额会员费成为超市会员后,才能进场消费。由于不依赖商品盈利,会员费就是一项关键收入,相比竞争对手更低的价格可以吸引更多人开会员,如此循环往复,可实体店覆盖的范围毕竟有限,一旦该地域潜在消费者开发殆尽,再想增长就很困难。

美国市场,Costco为了吸引更多人来加入会员,不仅提供无条件退货,还提供低于市面价6美分至12美分的加油服务等。纵使,这种独特的会员制可以吸引会更多的客户,可物理世界带来的局限,阻碍着它的发展。

虽然慢于中国,美国零售商正在开始重视电商布局 。据Costco的财报显示,其电商业务同比增长28.4%,并且稳步在加拿大、美国、墨西哥等国家推进。据悉,Costco目前在全球共设有仓储式门店785家,较去年同期增加了16家。在报告期间内,美国地区销售额增长9.1%,加拿大增长8.9%,其他地区增长7.9%。通过在美国、加拿大、英国等8个国家和地区对电商渠道的经营,当季Costco在电商渠道的销售额同比增长了28.4%。

如果,Costco能够把电商模式在中国落地,或会起到意想不到的效果,毕竟中国人对电商消费更为热衷。Costco或许能够在线上获得更多的会员,这将是其在中国真正的潜力所在。

据统计,截止9月6日,京东PLUS已经拥有了超过一千万的在籍会员(仅中国大陆,不含港澳台和海外地区)。

目前,Costco 在美国、加拿大、英国、墨西哥等国家开始经营电子商务网站,其两日达、次日达等业务开始在美国、加拿大陆续推进。

中国电商接受程度更高,将是Costco的一个优势,作为会员制中的佼佼者,它的到来也会为京东PLUS会员、阿里88VIP会员带来冲击。

国内Costco线下的发展,天浩更关心的是其线上会员上的发力,不过,至少目前Costco并未在国内有电商方面的动作。中国消费人群的层次丰富度,完全是美国市场所不能比的,即使Costco盯准一线大城市布局,可能否将美国的模式“copy”过来,仍存在很多的未知数。

拼多多的用户已经达到了6亿了,多少“表面光鲜”的所谓白领们在拼团、拼购,国人的消费能力并不能高估。相比于Costco里物美价廉的产品,国内还有大量更为低质低价的产品供国人选择,就连京东都在利用京喜拉新,Costco会是中国新中产们的“菜”吗?

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!