终于,那个装着链家的贝壳向SEC递交招股书,正式赴美IPO。

招股书显示,贝壳此次计划募资不超过30亿元,承销商包括高盛、摩根士丹利、华兴资本等。若顺利完成上市流程,或许将成为2020年最大规模的中赴美IPO。

而关于上市原因,市场观点认为,其创始人左晖曾与投资人签署对赌协议,若明年4月前未完成IPO,需回购60亿融资及按年支付8%利息。这样看来,不管业绩表现好与坏,似乎贝壳都需要跑步上市。

抛开这一原因,左晖称“我们更认为一个成功的IPO取决于公司的价值而非其他”。显然,创始人对贝壳信心十足。而关于左晖的自信,或许能从招股书中找到答案。

双核心造就460亿营收 “新”房业务有望赶超“旧”房

熟悉链家的人或许比贝壳更多,而实际上两者之间的联系十分密切。贝壳是一个平台 ,由链家脱胎而来,各个房产中介均可入住。而链家是贝壳自己的房产中介品牌 ,自营二手房买卖和租赁业务。北京、上海等是贝壳主要服务的一线城市。

除了其业务内容外,其核心业务是否具备极强的赚钱效应会是投资者们的关注重点 。从营收结构看,目前核心业务为现有房屋交易服务与新房交易服务。

招股书显示,其中现有房屋服务 2017-2019年的营收为184.6、201.5和245.7亿元,分别较前一年增长9.15%和21.94%。不难发现,作为核心业务之一,其营收逐年保持增长且处在加速趋势中。

有着如此优异的成绩与平台的经营模式不无关系。 贝壳是一个平台,截至2020年6月30日,已有超过4.2万家商店和45.6万名代理商。如此庞大的数量意味着能接触到更多的房源,服务也变得愈加高效,这也成为了贝壳获得收益的基础。招股书显示,2019年贝壳有70%以上的存量房都是通过ACN跨店完成的。与此同时,2019年贝壳的平台房产及租赁交易总额高达2.13万亿元,存量房交易部分为1.3万亿元。显然,这种新模式给现有房屋服务带来了巨大的交易量和交易额,因此贝壳也从中收益颇多。

此外,新房交易服务也在整体营收中占据着主导地位。 招股书显示,该部分2017-2019年的营收为64.2、74.7和202.7亿元,分别较前一年增长26.36%和171.35%。该部分在2019年出现爆发式增长,同时金额已逼近现有房屋业务。从这样的趋势看,新房交易服务占比可能愈来愈大,有望超现有房屋业务成为贝壳的最主要营收来源。

该收入的增长主要是由于 加盟贝壳平台的品牌正在发力。 新房交易额同比增长166%至7476亿元,但链家品牌交易额占比有所下降,从五成降至不足三成,加盟品牌德佑以及其他经纪品牌在新房市场占据的比例过半。就德佑来说,据数据统计,其店均人数增长达到56%,跨品牌及跨店成交量分别达到44%和78%,加盟之后的德佑表现优异。

总的来说,两大核心业务的存在推动着贝壳在整体房产交易上有着不俗的赚钱能力。 2017-2019年,贝壳的营收分别为255、286、460亿元,增速从2018年的12.3%提高到2019年的60.6%,其中2019年的营收是58同城的三倍 。虽然今年一季度受疫情影响,但2020年第二季度快速回归常态,招股书指出,该季度收入不少于197亿元,同比增长72.4%。但令人遗憾的是,营收虽然连年突破,贝壳至今却仍未实现盈利。

巨额佣金、管理费用拖累营收 充裕现金抵御短期亏损

过去三年,公司的净亏损分别为5.38、4.28和21.8亿元,对应的净亏损率分别为2.11%、1.5%和4.75%,财务指标表明其盈利能力在减弱。而关于亏损的原因,管理层称是“战略性亏损”。 通俗来说,便是利用大量的成本支出 投入来进一步拓展业务。

虽然上述为一个推动亏损的原因,但亏损的症结还可能在于主营业务避免不了的高佣金成本问题。

招股书显示,近三年内部(链家)佣金成本分别为156.6、157.7和194.4亿元,明显出现增速扩大的势头。佣金占总营收成本的比例为75.6%、72.4%和78.7%,一直占据着最主要部分。

贝壳是由链家转型升级而来,而高佣金成本也延续下来。 房产服务中,销售经纪相关的机构和人员必不可少,也是贝壳拥有的宝贵资源。所以在平台转型初期,每一笔交易下,高佣金也在情理之中。如果长期面对高昂的成本支出,盈利能力将大打折扣,如何压缩这部分成本是贝壳未来要改善的问题。

此外,在行政管理上逐渐扩大的费用支出一定程度上加重贝壳的亏损。 2017年-2019年,管理费用分别为42.8、49.3和83.8亿元,对应占总支出比例为69.6%、56%和61.7%,近三年的管理费用占比始终维持在半数以上。其中大部分费用是给予员工的工资,目前贝壳仍处于高速发展期,无论是线下门店或线上平台,对于人员的投入必不可少。短期来看,管理费用可能继续保持高位增长。

对应的财务指标管理费用率为16.8%、17.8%和18.2%。与58同城和房多多相比 ,贝壳该指标最高且处于上涨趋势中,从侧面反映出贝壳在管理费用上的控制还处于劣势地位。

不过,贝壳目前有着充裕的现金。 近三年,其现金及现金等价物分别为82、128和319亿元,对应流动比率为0.51、0.62和1.15,目前公司短期偿债能力非常强。短期来看,即使面临着亏损,也仍有资金抵御,而且上市后仍能筹集到一笔资金为其度过困难期。但长期来说,随着业务不断扩张,如何在营收和成本之间找到一个合适的平衡点是贝壳上市后亟待解决的问题。

脱胎于链家,上市后的贝壳能否扭亏为盈?

近三年,无论是高营收还是高成本,主要贡献都源于自营品牌链家。就目前来看,贝壳脱胎于链家,但似乎还未在多元化中做出非常亮眼的成绩。不过值得称赞的是,贝壳在这个方向上有所行动,而且未来仍有很多的可能。

虽然现有房屋和新房交易服务带来的营收最多,占据着高比例,但是公司在新兴服务上也有着一定的成绩 。2017-2019年,该部分营收为6.3、10.2和11.7亿元。2020年第一季度虽受到疫情影响,但在该季度仍有着2.92亿元,较去年同期的1.76亿增长66%。

随着目前的房产交易服务业绩进一步扩大,平台将掌握更多存量房和增量房资源。未来加固好自己的护城河后,新兴服务或许有望迎来它的爆发期,这有助于贝壳实现多元化发展。

具体来说,贝壳已将房屋交易延伸至更宽阔的居住领域,涉及家装服务、社区服务等领域。而房地产本身金融属性非常强,金融业务也会是贝壳的一个拓展方向。

创始人左晖也表达了对于贝壳未来发展核心战略的观点 ,称“从垂直到平台,从交易到居住”。左晖拥有着贝壳发展的主导权,这样看来,不仅停留在交易层面大概率会是主要发展方向。若未来实现营收更加多元化,在美上市后可能更受资本市场的长期青睐。

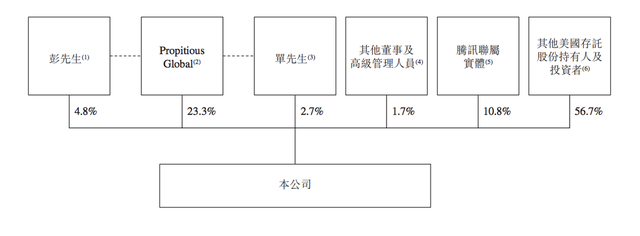

就外部环境来看, 腾讯在贝壳持股12.3%,2016年成为链家B轮投资方,到与诸多机构追加超过24亿美元的D+轮投资,目前是其最大的外部股东。贝壳背靠腾讯巨头,未来在其他领域有许多合作的可能。 2018年,贝壳进驻腾讯新闻房产入口;去年4月,贝壳找房正式开通微信钱包入口,成为微信第三方服务“十二宫格”推荐服务之一。腾讯拥有着极大的用户基数,对于贝壳来说,有着巨大的流量池供其挖掘。

当然,即便背靠腾讯,贝壳在房产交易领域面对的竞争不容忽视。 公司首次采用的是ACN模式,不同于传统线下门店或纯线上提供房源,此前并未有可完全对标的竞争对手。而就在贝壳递交IPO的6天后,易居和阿里巴巴的合作 打破了这一现状。

两家公司将合资建立一家主要围绕“线上线下房产交易、数字营销和交易后相关服务”等业务的公司,这与贝壳的主营业务存在高度重合。未来在地产经纪领域的竞争将会愈加剧烈,而随着阿里的入局,这场战役似乎演变为互联网巨头的角逐,贝壳未来的境遇也有着更多的未知数。

而且,贝壳取得巨大的成交额和营收,也充分体现着房产交易服务这个垂直赛道里,孕育着巨大的商机。安居客、搜房网、58同城等已占据一定市场份额。而除了阿里,未来定会吸引着更多不同的顶级资本入局,这对贝壳来说,有可能将面对更多强大的对手。

结语

总的来看,贝壳有着远虑近忧。 虽然有着遥遥领先的营收成绩,但上市后如何控制成本支出摆脱亏损成为亟待解决的事情。而互联网巨头入局,赛道竞争日益激烈,使其未来充满着变数。

但远虑近忧的背后,贝壳也有着自身的优势。 起步较早,阿里则入局稍慢。其模式开始成熟,份额也达到一定的规模。又在腾讯的加持下,新入局者想短时间夺取贝壳市场份额并不容易。

利用互联网将线下线上连通起来,已经成为居住服务领域的发展方向。 如何抓住时代风口来临时带来的红利,不仅依靠运营模式,或许还要以人为本,回归到消费者本身。谁能将这些做得更好,或许市场这块大蛋糕便会属于谁。

本文来源:美股研究社(meigushe)旨在帮助中国投资者理解世界,专注报道美国科技股和中概股,对美股感兴趣的朋友赶紧关注我们

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!