顶着明星独角兽光环一路走来,在即将上市的临门一脚,柔宇科技却再次被质疑为“PPT公司”、“客户造假”等。

2020年12月31日,柔宇科技向上交所递交招股书,欲闯关科创板,拟募集约144亿元。在目前已上市的科创板个股中,这一募资额仅次于中芯国际。以不超过48000万股的发行后总股本计算,其估值约为578亿元,较2020年第四季度完成3亿美元F轮融资时上浮约四成,彼时柔宇科技的估值为60亿美元。

伴随招股书披露,柔宇科技再次成为市场关注的焦点。和其巨量募资和高昂估值相对的,是市场对这家公司技术、量产和商业化多项能力的质疑,包括产能利用率低、客户不明、行业前景堪忧等。而更严重的,可能是财务造假。

被光鲜亮丽的融资履历包围的柔宇科技,其招股书究竟揭示了什么秘密?节点财经将从柔宇科技的技术路线、财务状况、行业前景等多个维度入手,全面拆解这家独角兽公司,并在诸多数据中洞悉公司未来的成长空间。

/ 01 /

看资本结构:

豪华投资团加持

估值过高被质疑

2012年,戴着“斯坦福学霸”、“柔性屏幕”等光环的柔宇科技成立,很快获得各路资本押注:除了深创投、松禾资本等,还陆续获得IDG资本、基石资本、Alpha Wealth、中信资本、前海母基金、尚乘集团、越秀产业基金等近20家PE/VC机构的加持。

在豪华投资团的支持下,柔宇科技累计完成12轮融资,累计融资额超过70亿元,成为创投圈令人瞩目的明星独角兽。2020年,新经济行业数据机构iiMedia Research发布了《2020中国新经济独角兽200强榜单》,评选出国内前200家估值超过10亿美元的未上市企业。柔宇科技以60亿美元估值跻身榜单。

这家公司吸引各路资本的究竟是什么?一方面,创始人的学霸光环起了一定作用,柔宇科技创始人刘自鸿本硕毕业自清华电子工程专业,后获斯坦福博士,2012年离开IBM后创办柔宇科技。此外,也和柔宇科技的技术方向有关。

招股书显示,柔宇科技的核心技术产品主要是柔性显示屏和柔性传感器,应用产品除了可折叠手机,还有柔记智能手写本、柔宇智能会议显示终端、电子书、车内安全智能屏、曲面电梯中控等。

资本敢于押注柔性科技,更多是赌一个全柔性OLED主要下游应用——折叠屏手机的爆发,以及柔宇实现自研技术路线的可能。

根据工信部统计数据,2012年到2015年,国内手机市场出货量的年度增速基本保持在两位数。到2016年增速则降至个位数,随后几年更是急转直下。随着行业创新陷入停滞,手机产品开始陷入产能过剩、同质化严重等困境,换机成了拉动市场需求的关键。

折叠屏手机被各大手机品牌认为是能够带动换机的新希望。国产手机品牌们翘首等待着一款类似IPhone一样能引发销售爆点的折叠屏成品。柔宇主攻的柔性面板技术,最值得期待的应用场景就是折叠屏手机。

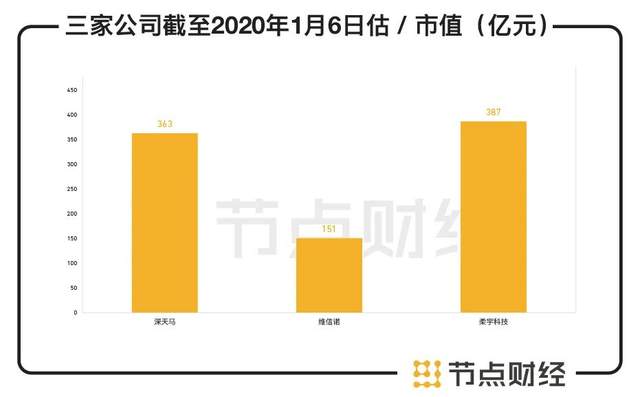

不过,柔宇科技IPO前60亿美元的估值水平已经远超当下已经上市的主流屏幕厂商维信诺和深天马。截至2021年1月5日收盘,维信诺和深天马的市值约为151亿元和363亿元。市场因此质疑其估值存在较大“水分”。

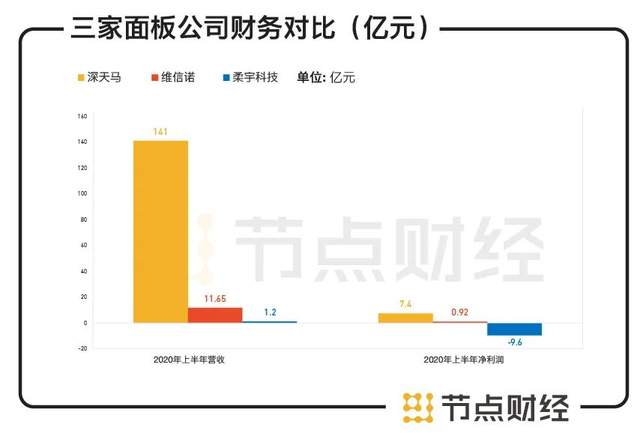

对比可以发现,上述三家公司同样拥有6代OLED产线,但维信诺和深天马与小米、华为等主流手机厂商有密切合作,营收和净利润也相当可观。比如深天马2020年上半年实现营收141亿元,实现归母公司净利润为7.4亿元。而柔宇科技目前尚未有太多主流手机品牌订单,同期其营收和净利润分别为1.2亿元和-9.6亿元,相差甚远。

数据来源:公开资料

数据来源:招股书和财报

对此,二级市场的资方是否会愿意为其买单?在一级市场,资本可以凭美好愿景和想象空间下注,依靠讲故事进行击鼓传花。但到了二级市场,投资者需要的更多是实打实的财务业绩,审判的眼光会更加严苛。伴随上市,柔宇科技将迎来越来越多的质疑和拷问。

/ 02 /

看产品实力:

自研技术水平存疑

产能利用率低

不同于行业巨头三星、LG及国内主流OLED厂商京东方、华星光电等采用的“低温多晶硅(LTPS)”技术路线,柔宇科技采用了一条被称为“超低温非硅制程集成技术(ULT-NSSP™)”的自研路线,公司号称拥有3000余项核心自主知识产权。

在OLED行业,技术路线会影响厂商的量产成本、良品率、产品技术等指标,是决定公司竞争力的关键。按照柔宇创始人刘自鸿介绍,其技术不采用硅材料,相比LTPS制程温度更低,可以降低设备的投资成本,提高全柔性屏的良品率。

自研技术路线因此成了柔宇创新力、高估值的支撑,但也让其饱受争议。

在很长时间里,对于宣称的独家研发技术,柔宇科技一直未披露其产业链合作方和多数专利,这让市场多次质疑其技术和量产的真实性。比如,2015年的采访中,刘自鸿曾表示“从上游材料工艺、电子器件到下游产品设计都需要自己做”。但公司一直未披露其传输层、发光层材料供应商等其产业链合作伙伴。

柔宇科技主要有两大类业务:消费级业务和企业级业务。在消费级业务领域,公司的主打产品是折叠屏手机和彩色柔性显示屏,主要应用于智能移动终端、智能交通、文娱传媒等行业。

折叠屏手机方面,其首款和第二代折叠手机分别于2018年10月和2020年3月上市。折叠屏手机作为中高端消费品,对于屏幕品质和分辨率、对比度、色准等重要参数有很高要求。柔宇的技术尽管听起来很“高大上”,但产品在行业存在感较弱,且存货非常多,市场猜测技术不过关可能是原因之一。

过去几年,柔宇因产能、良品率以及应用落地等问题屡次遭遇外界质疑。

招股书披露,2018年、2019年及2020年柔宇的产能利用率分别为15.1%、31.2%和5.3%,这意味着在多数时间里公司的实际产能远超公司订单,公司产销率较低。

具体来说,2020年上半年,柔宇科技生产了4.86万片全柔性显示屏,但销量仅为2.21万片,产销率不足50%。2019年,柔宇科技全柔性显示屏的产量高达31.4万片,当年的销量仅5.27万片,产销率仅不到17%。

数据来源:招股书

这意味着,公司生产产品更多作为存货放置在仓库中,而非及时转化为销售收入:2017年到2020年上半年,柔宇科技存货科目的账面价值分别为1亿元、1.65亿元、5.95亿元和4.8亿元,存货整体呈现增长的态势。

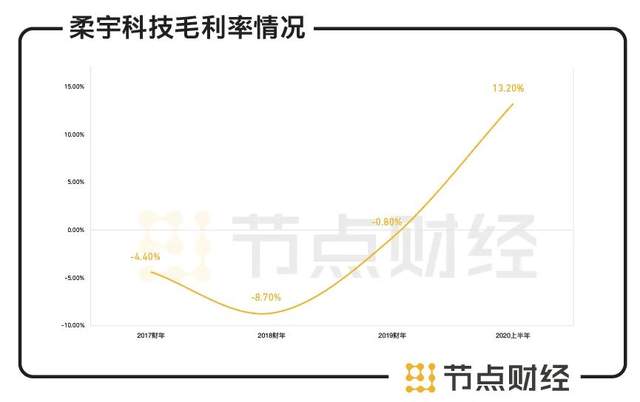

高昂的投入和销售不佳背后,柔宇科技整体毛利水平长期处于负毛利状态。2020年上半年其毛利转正,但也仅为13.2%,离支撑公司盈利还很遥远。

数据来源:招股书

/ 03 /

看研发:

投入是营收3.5倍

3年半亏损32亿

技术路线导致的高昂研发投入,成了柔宇科技财务业绩上的重压。

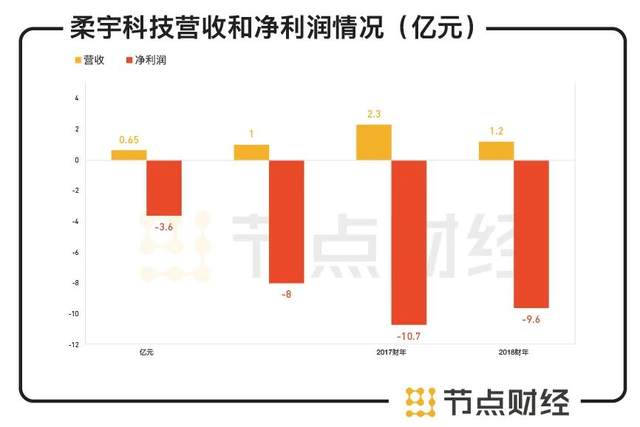

招股书显示,2017年到2019年,柔宇科技的营收分别为6472万元、1亿元和2.3亿元,期间归属于母公司的亏损持续扩大,分别亏损3.6亿元、8亿元和10.7亿元。2020年上半年,其营收和净利润分别为1.2亿元和-9.6亿元。

数据来源:招股书

这意味着,公司三年半内营收约为5亿元,累计亏损却高达32亿元左右,可以说是深陷盈利泥沼。

目前,消费级业务是公司的营收大头,对公司贡献了近八成收入:2020年上半年,柔宇科技的消费产品收入为8769万元,占比78%;企业级业务主要包括对外提供柔性电子解决方案,该项收入为2476万元,占比22%。

柔宇科技表示,公司持续亏损的主要原因是产品仍在市场拓展阶段、销售规模较小且新产品的研发需要投入大量资金。2017年到2020年6月底,柔宇科技的研发投入分别为1.6亿元、4.88亿元、5.86亿元和5.83亿元,2017年到2020年6月底,公司三年半间的研发支出高达约18亿元,是营收的3.5倍。这意味着期间公司每获得一元收入,就要拿出3元投入研发。

研发支出高昂同样导致公司的经营费用攀升:2017年到2020年6月底,公司经营费用规模分别高达546%、708%、418%和762%。

部分市场观点认为,在全柔性屏市场培育期,柔宇科技处于从创业期到快速成长期的发展阶段,对研发进行如此巨大的投入,不免有些孤注一掷。

柔宇科技自身也在招股书中表示,公司未来几年还将存在持续大规模的研发投入,且公司销售规模较小,商业化落地存在一定不确定性。因此公司无法保证未来几年内实现盈利,上市后亦可能面临退市的风险。

/ 04 /

看商业化能力:

40亿订单未见踪影

陷入造假迷局

柔宇科技关于柔性屏的故事讲了八年,已经到了要把技术落地到产品的市场检验阶段。目前来看,其数据似乎并不尽如人意。

按照柔宇科技所宣称的,公司的产品成本更低、良品率更高、产能优势更大,但从数据来看,公司却并没有如期待中地打开市场。在订单和客户方面,柔宇曾在2019年1月宣称在产线投产的几个月内就拿到了40亿订单,但并未透露具体客户,后续的招股书中也未见这些订单的踪影。

作为手机面板供应商,柔宇科技目前的行业地位和国内京东方、TCL华星、维信诺等一线面板商相比还有很大差距。京东方的柔性显示产品已经打进了苹果、华为的供应链。而柔宇科技产线投产两年多以来,除了中兴手机,至今还未得到国内主流手机厂商采购名单;其他应用场景和对外宣称的合作客户,如空中客车、中国移动等,大众市场上也几乎看不到其合作产品。

数据来源:东方证券研究所

在柔性屏销量不佳的情况下,柔宇科技目前在消费级业务方面更多依靠自产自销折叠屏手机。

不过,从目前来看,柔宇手机的销量情况并不乐观。因为线下渠道较少,柔宇科技在各大电商平台的数据一定程度上能够反映其销售水平。以京东渠道为例,柔宇二代折叠屏手机ROYOLE FlexPai 2在京东自营旗舰店的评价约为1300条,在淘宝“柔宇数码旗舰店”的评价人数还不过百。而同样在万元以内的三星Galaxy Z Flip(SM-F7000)折叠屏手机在其京东旗舰店的评价则超过1万。柔宇科技手机的出货量与主流手机厂商还有较大差距。

柔宇旗舰店截图

除手机之外,柔宇柔性屏还曾尝试在智能交通、运动时尚、文艺传媒等其他领域应用产品。公司曾宣称在这几大领域有LV、空客、李宁、丰田等500多家客户。但这些合作可以说是“雷声大雨点小”,公司几乎未披露合作细节。

柔宇科技向外界描绘应用蓝图看似美好,比如将柔性屏搭载在空客飞机上,但却存在着现实成本过于高昂导致难以大规模应用的困难。国际调研机构DSCC数据显示,即使是技术成熟、良品率较高的三星,其每片柔性屏的生产成本也高达60美元到100美元。

此外,柔宇科技究竟将产品卖给了哪些客户、具体卖了哪些产品也存在不少迷思。

据清流工作室近期的报道,柔宇科技与多个大客户的交易蹊跷。比如一位高校教师的公司采购了3千万产品,却对具体向柔宇买了什么缄口不言;有客户疑似“一人分饰两角”,既是柔宇科技的大客户,其关联公司又向柔宇美国公司供应产品;

据上述报道,除了多个客户身份蹊跷外,柔宇科技向个别客户真实销售了什么产品也存在疑问。一份法院判决书显示,柔宇科技曾向一前五大客户供应TP/LCD框贴组件、TP+LCD组件等货物,即液晶显示器和触摸屏的组件,但LCD组件并不在柔宇科技的产品生产范围内。

种种不合理,均让柔宇科技的客户和产品销售情况显得颇为神秘,令市场质疑是否存在造假情况。

/ 05 /

看现金流:

资金缺口大

补亏靠质押

除业务亏损之外,柔宇科技当下还存在资金流动性、资产质押、应收账款回收等多项风险。

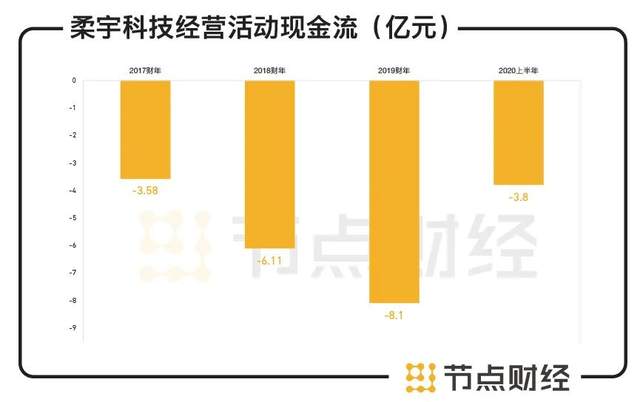

对柔宇科技来说,公司当下庞大的资金缺口已经成为无法回避的经营阻碍。招股书显示,2017年到2019年,公司的经营活动现金流量分别为-3.58亿元、-6.11亿元、-8.1亿元。资金紧缺的情况下,公司主要通过股权融资、债券融资补充流动资金。

数据来源:招股书

为筹措资金,公司已经质押了多项重要生产经营资产:目前柔宇科技位于龙岗区、占地9.61万平方米的一块工业用地已经处于抵押状态。同时,为了向银行申请借款,其子公司柔宇显示股权质押、部分设备抵押和部分专利质押。

柔宇科技的资金压力可能比想象中更大。招股书显示,2019年柔宇科技曾向多位高管众筹216万元以应对临时性短期资金需求。一家融资超过几十亿的独角兽却需要向高管借几百万资金,也是让市场颇为不解。

此外,从整个行业来说,2020年中国手机行业整体都处于不太好过的状态。疫情冲击、头部效应聚集,整个链条进入寒冬,除了终端厂商遭遇压力,上下游供应商也同样摇摇欲坠。作为其中一环的柔宇科技同样受到波及。

招股书预计,在下个阶段,柔宇科技的亏损金额或持续扩大。

对柔宇科技而言,资金压力下,上市已迫在眉睫。毕竟,在被疫情冲击的创投圈,其如此高昂的估值想找到新的接盘资方,并不容易。招股书称,柔宇计划募集的144亿元中,约一半将用于补充流动资金。其他募集资金将用于技术研发和工厂升级。

/ 06 /

看行业前景:

折叠屏手机处于试水阶段

商业化落地还需时间

从近几年的发展来看,折叠屏手机从研发走向大众的“口袋”可能会比期待得更晚,这个过程不仅漫长而且昂贵。当下,柔性屏产品并非市场刚需。

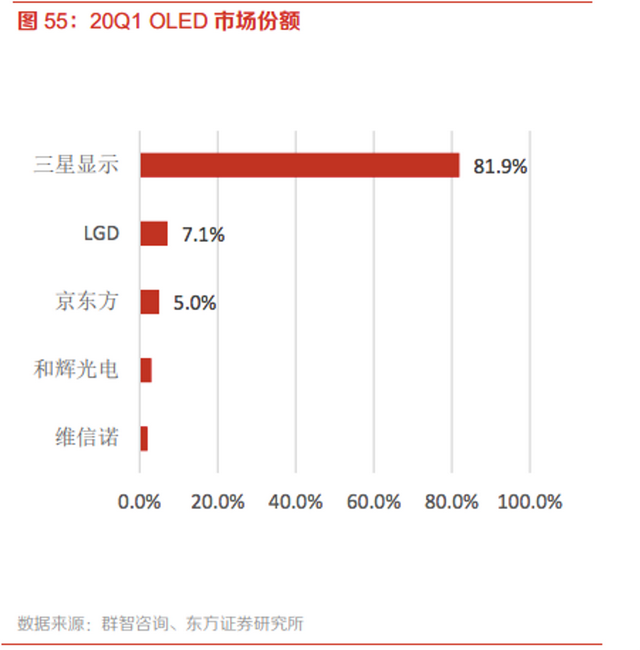

一方面,随着国内面板厂商 OLED 技术的成熟以及产能的释放,国产 OLED 面板逐步应用到了终端品牌的旗舰机中。另一方面,在全球OLED市场,目前三星份额一家独大,占比超过80%。随着国内面板厂商开始在主流智能手机品牌供应链的占比逐渐提升,国产 OLED 有望迎来发展机会。

图片来源:东方证券研究所

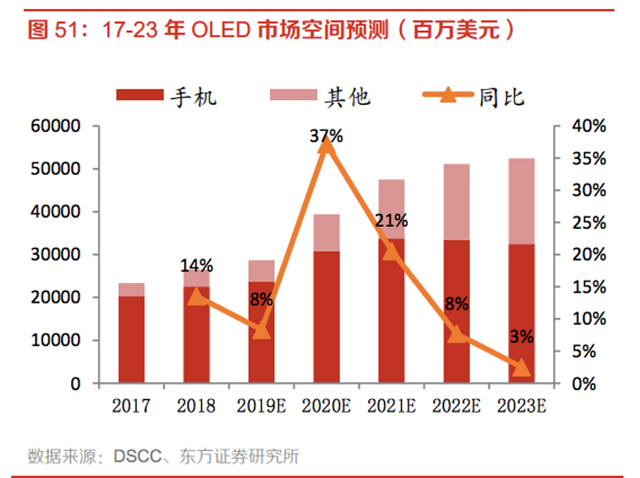

机构CINNO Research数据预测,2024年全球折叠智能手机对柔性OLED的需求量将达到3800万片,年复合增长率约为141%。

不过,第一手机界研究院院长孙燕飚2019年在采访中指出,整体来看,折叠屏手机当下仍然处于试水阶段。2019年折叠屏手机全球出货量估计不会超过100万台,华为的首款折叠屏手机Mate X出货也才约10万台。

图片来源:东方证券研究所

柔宇科技也在招股书中坦承,公司所从事的柔性电子产品下游行业对于柔性电子产品需求尚处于初期,公司正逐步经历从研发到下游客户拓展的关键阶段,如果未来不能形成具有较强竞争力的核心产品,将面临难以持续经营和未来发展前景存在较大不确定性的风险。

同时,即使全球折叠屏手机对柔性OLED的需求实现井喷,面板厂商如果在产品技术方面不过关,无法打入大厂的供应链,也很难享受到红利。从目前的技术和行业影响力来说,柔宇科技还很“弱小”。公司想要打开局面,道阻且长。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

文 / IPO频道

出品 / 节点财经

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!