美国餐食产业历经百年发展,已进入高度成熟期下游餐企规模化特征明显,根据欧睿国际的统计数据,2019年美国餐饮业连锁化率达到54.3%。

随着连锁化发展以及产业并购整合进入后半程,广产品线分销商脱颖而出,产业中上游集中度不断提高,截止2020年,美国食材分销行业CR3达33%。

目前我国餐饮业仍处于连锁化早期阶段,但规模化、品牌连锁化趋势已然显现,且随着中国餐饮业进入“扩容+调结构”并行阶段,美国成熟市场发展历程对准确把握我国餐饮产业的未来具有较大参考价值。

美国餐饮连锁化的历程

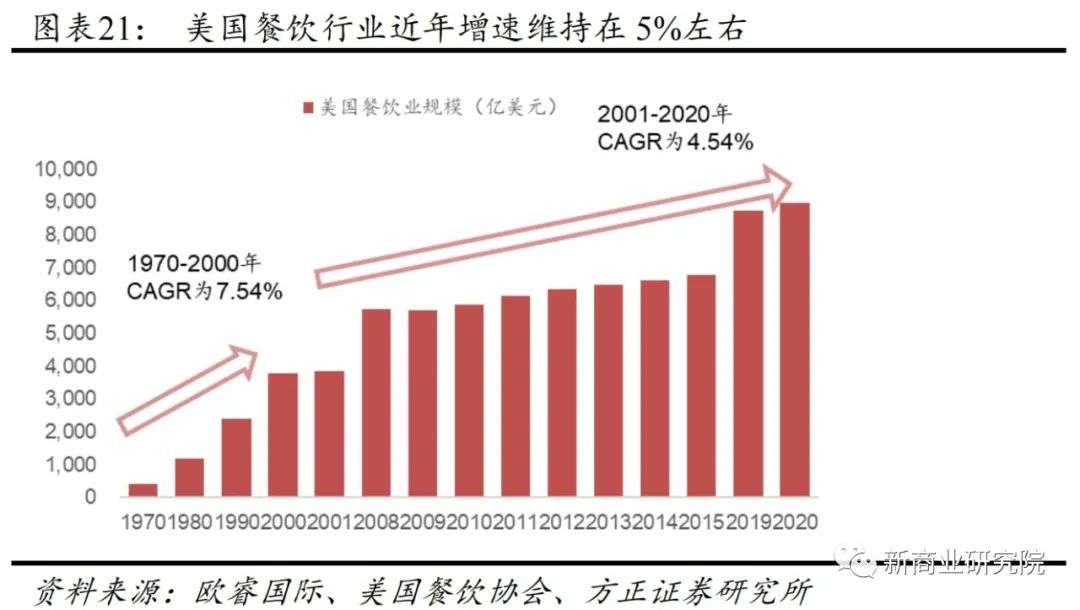

美国餐饮业历经一个多世纪的发展,行业相对成熟。据美国餐饮协会统计,行业市场规模从1970年的428亿美元增长至2020年的8990亿美元,五十年CAGR达6.28%;2020年餐饮业雇员数量将达到1313万人,约占美国就业人口的十分之一。

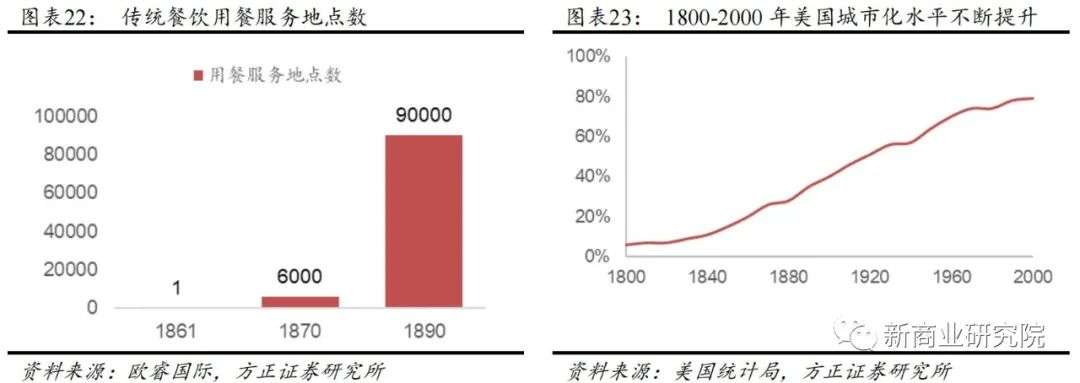

1920年以前,美国工业化和城市化进程的加快催生了餐饮市场的萌芽。

在1865年南北战争结束与奴隶制废除后,美国迎来工业化高峰期,经济高速发展。

1880年前后,美国迎来侨民潮,大量欧洲侨民涌入美国,并带动城市人口密度的快速增加。

19世纪90年代,伴随着美国GDP超过英国成为世界第一,人均GDP世界第二,美国民众的外出就餐消费能力随之提升。

在城市化、经济景气、消费上升的背景下,美国餐饮业的集聚效应开始显现,餐厅数量快速增加。

这一期间,美国铁路和公路发展迎来黄金期,到20世纪初,运营铁路公路达到2000多条,为产品运送和外出就餐提供了便利。

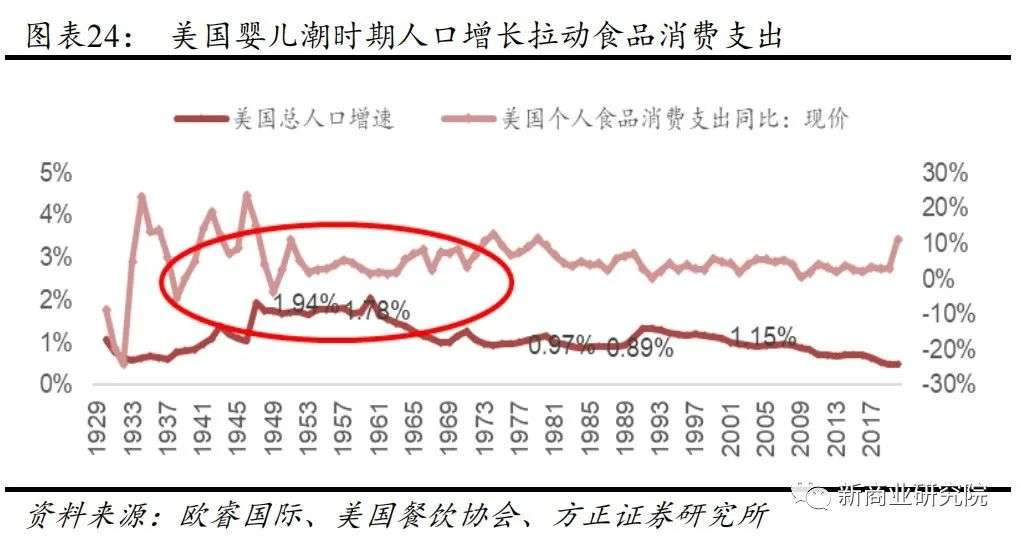

1920-2000年,婴儿潮、速冻技术、城市化共同驱动美国餐饮业量价齐升,以连锁快餐为代表的现代餐饮兴起。

1920年美国颁布禁酒法案,迫使餐厅将经营重心从高利润酒水服务转移至餐饮服务本身,中低档餐厅大量产生。

二战(1939-1945年)结束后,“婴儿潮”拉动人口快速增长,1946-1964年,美国新生儿总数达到7600万人,年轻人口的增加拉动美国居民个人食品消费支出增速高达15.17%,带来大规模的餐饮增量需求。

同时,速冻食品技术的进步与立法的完善促进了餐饮供应链的改善,而冰箱等电器的普及也为食品保鲜带来福音,为连锁快餐产业发展奠定了设施基础。

在供需双向发力下,餐饮业进入量价齐升的黄金发展期,麦当劳、肯德基、汉堡王、Wendy等众多美式餐饮快餐巨头纷纷成立,并通过特许经营模式、借助资本杠杆加速连锁扩张,抢占美国本土市场。

随着本土竞争的加剧,20世纪末美国餐饮企业开始寻求海外市场。

21世纪初至今,受“高肥胖率+千禧代新消费群体+互联网”影响,餐饮产业扩容、结构优化,健康、潮流的新餐饮应运而生。

据美国疾病防控中心2017-2018年调查数据,美国成人肥胖率为42%,过度肥胖率高于9%。随着美国过度肥胖和亚健康群体愈加庞大,居民饮食消费偏好发生改变,更追求饮食健康和品质。

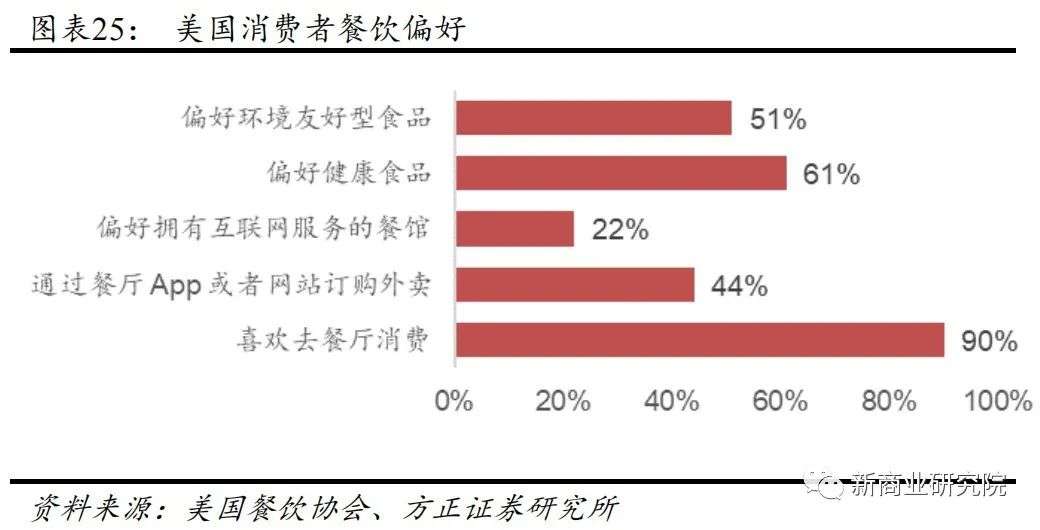

据美国餐饮协会2019年统计数据,61%消费者更偏好健康食品,51%更偏好环境友好型食品。

此外,千禧一代的逐渐成长和互联网进程的加速,也在推动消费习惯从线下向线上消费转换。

在美国餐饮新思潮的影响下,以ChipotleMexicanGril、PaneraBread为代表的膳食均衡、食材安全健康的快捷休闲餐厅逐渐兴起,正逐步赶超肯德基等传统快餐在美国民众心中的地位。

得益于美国融合全球特色的餐饮文化,餐饮企业的连锁化率处于较高水平。受到移民文化的影响,美国餐饮融合了全球各地特色,由于20世纪快餐兴起和餐食文化的糅合,易于标准化的汉堡成为美国餐品共识,深受美国消费者的喜爱。

据《美国餐饮Top50》报告,美国餐饮业TOP50企业的连锁门店总数多达158579个,其中,汉堡占据22%的份额。

据欧睿国际数据统计,2019年美国餐饮业连锁化率则达到54.3%,较2010年提升2.4%。

近年来,美国高效、精简的有限服务餐厅(LSR)收入份额持续提升,酒吧类(Bar)份额稳定在10%。全面服务餐厅类似于传统正餐,一般用餐时间长、菜单全面、用餐价格高;有限服务餐厅平均用餐时间较短,人均消费较低。

两者主体地位相对平均,2019年数量占比分别是35.20%、44.59%。从收入端来看,LSR经过十年发展收入占比反超FSR,并不断拉开差距。

2020年疫情影响下,美国LSR收入占美国餐饮企业总收入的58%,而FSR收入占比仅32%,份额差来到近年最大值16%。

美国餐饮产业链

起步阶段(1850-1930):地区分销商、垂直品类分销商的兴起。

19世纪后半叶,随着传统餐饮的萌芽发展,美国的食材分销商也开始逐渐涌现。USFoods是目前美国的第二大分销商,在集团创始之初,旗下众多品牌均为地区性垂直品类的食材供应商,1883年,JohnSexton&Co.成立,主要为芝加哥当地的咖啡茶饮店铺提供原料,Mazo-Lerch公司成立于1911年,后专注于冷冻食品和饮料的供应。

成长阶段(1930-1970):需求推动供给,垂直品类分销商向多品类综合分销商转型。

1946年,美国国会通过《国家学校午餐法》,学校餐厅成为最早的食材供应商的机构客户。到20世纪50年代末,以Mazo-Lerch为代表的食材分销商逐渐开始将分销业务推向多品类的发展,除了传统供应食材之外,也开始提供瓷器、酒杯、餐巾纸、餐布等产品。

整合阶段(1970-至今):业内并购加速,布局全国化的广产品线分销商蓬勃发展。

餐饮供应链搭建属于重资产经营模式,主要环节包括采购、仓储、央厨加工、物流等多个重要节点,需要投入大量资金、人力、时间,因此,餐饮供应商基本盘牢固后,纷纷通过积极并购、发挥产业协同,快速整合市场,以达到上游资源稳定、成本可控的目的。

例如,美国餐饮供应龙头Sysco在1970-2008年间共收购了145家公司,平均每年完成3.8起并购。

美国餐饮供应商按照覆盖产品范围、服务客户类型的差异性,可分为广产品线供应商、垂直品类供应商和系统供应商。

其中,广产品线供应商经营范围大、顾客数量多、品类广,市占率逐年增加,行业前三大龙头均为广产品线供应商,1995年-2010年,广产品线占比从45%上升至58%。

广产品线供应商为下游餐饮企业提供全方位服务和支持,带来极大的便利和质量保证。

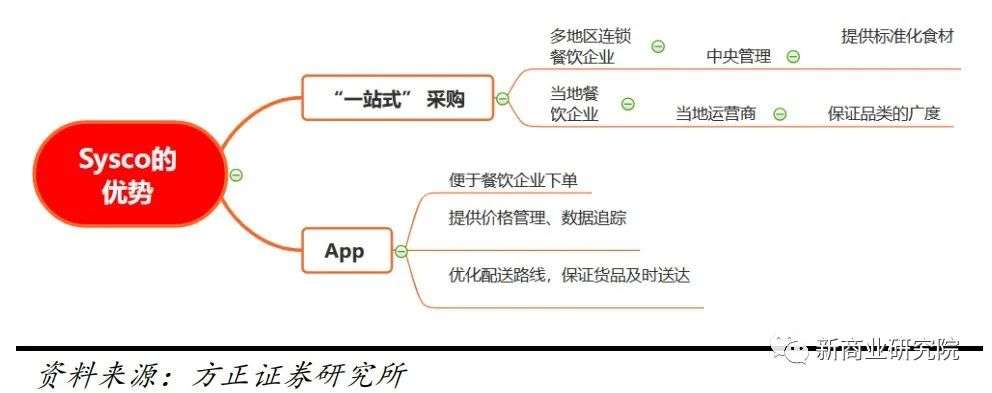

以Sysco为例,对于多地区的连锁餐饮企业,Sysco采用中央管理的方式,提供标准化食材,减少不同地区之间的差异;对于当地的餐饮企业,Sysco通过当地的运营商,尽可能满足顾客需求,保证品类的广度。

相较于其他渠道,顾客通过Sysco的“一站式”采购减少了下游顾客的采购频率,同时下游餐企通过Sysco采购更能保证食品的质量。

在科技应用方面,Sysco开发的App不仅能让餐饮企业轻松下单,又可为客户提供价格管理、数据追踪等附加功能,还能优化配送路线,保证货品及时送达,全方位提升下游餐企的服务体验。

中美对标,中式麦当劳路在何方?

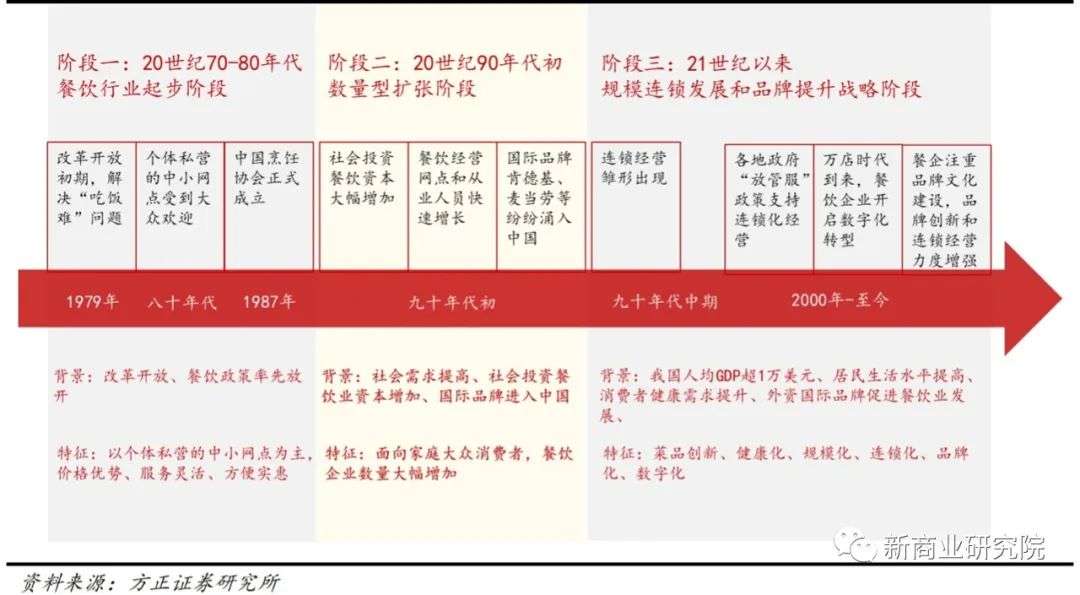

20世纪70-80年代是我国餐饮行业的起步阶段。

1979年,改革开放初期,为解决“吃饭难”问题,以个体经营为主的中小餐馆陆续出现并逐渐被少部分的消费者接受,这一时期的餐馆以价格优惠、服务灵活和方便实惠为主要特点。

随着经济发展,消费者餐饮需求逐步提升,20世纪90年代投资于餐饮的资本大幅增加,餐饮经营网点和行业从业人员激增,餐饮企业数量快速扩张。

这一阶段国际品牌肯德基、麦当劳等国际餐饮品牌涌入中国,发挥了一定的“鲶鱼效应”,倒逼国内餐饮企业在产品品质、品牌宣传以及供应链等多角度持续完善、提升竞争力,九十年代中期我国连锁经营雏形出现。

21世纪以来,各地政府“放管服”从政策的角度支持餐饮业连锁化经营,正式进入规模化发展阶段,连锁餐饮企业逐步向健康化、规模化、连锁化、品牌化、数字化升级发展。

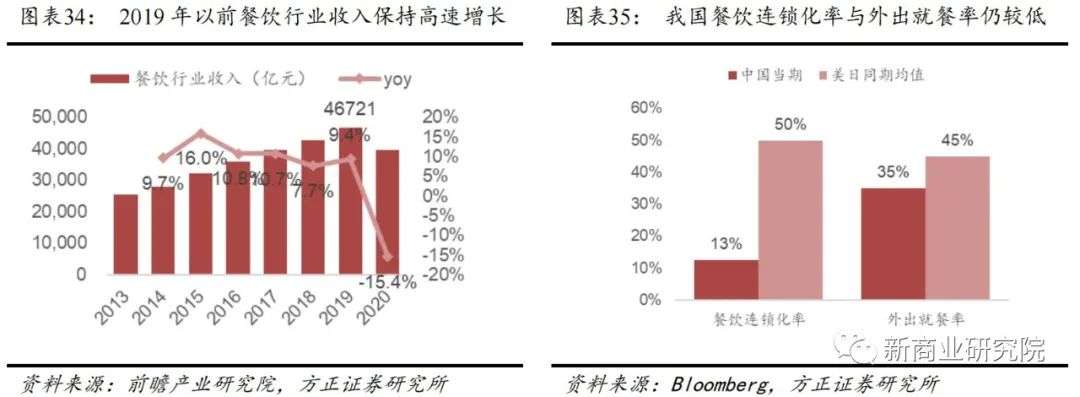

随着我国城市化的推进与经济快速发展,餐饮业经历了高速增长期,并在2019年疫情之前,一度达到4.6万亿的市场规模,14-19年CAGR超10%。

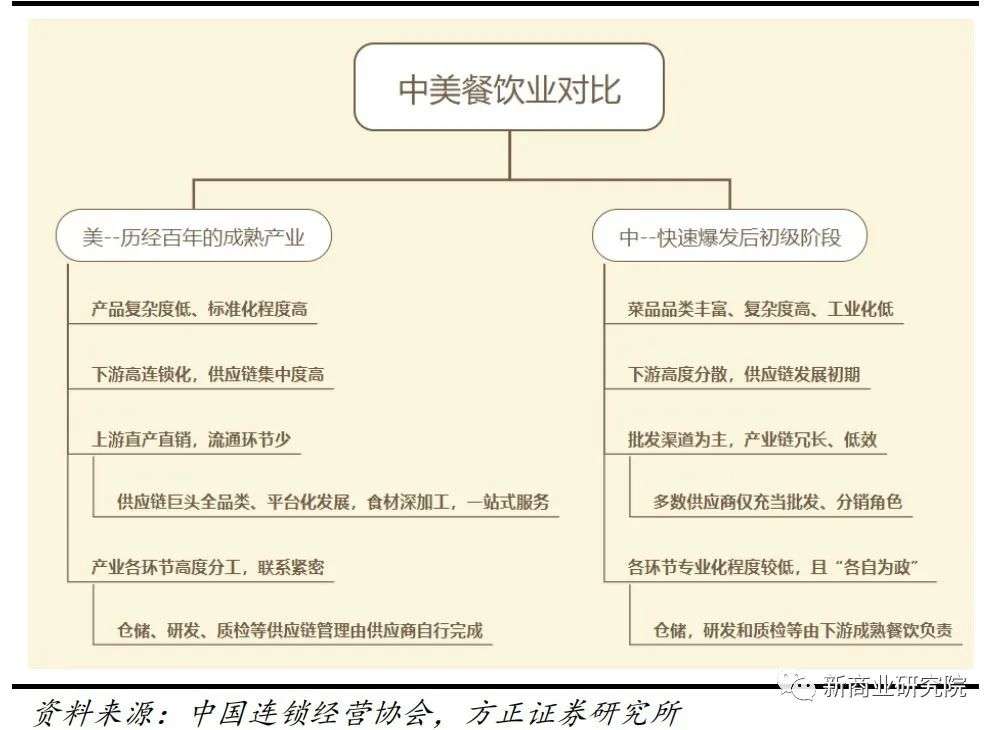

尽管需求端依旧保持景气,但相较于美日等高连锁率的成熟市场,我国餐饮供给侧目前仍相对分散,总体还处于连锁化的初级阶段。

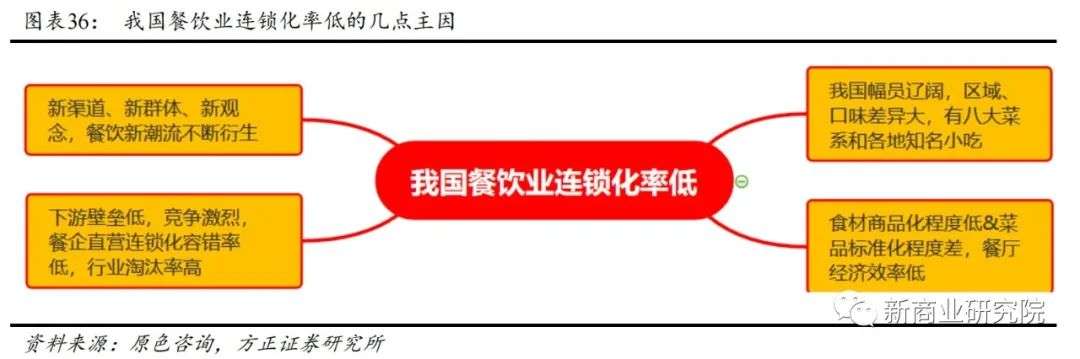

而我国餐饮业连锁化率低的主要原因在于:

1)我国幅员辽阔,区域、口味差异大,传统中餐就有八大菜系,还有各地知名小吃;

2)受制于技术等因素,菜品标准化程度差,高度依赖厨师,而且食材等商品化程度低,劳动力密集,最终导致餐厅经济效率低,难以快速连锁复制;

3)在经济高增长、生活节奏加快背景下,消费者观念、口味日新月异,新渠道、新群体不断衍生餐饮新潮流;

4)由于下游壁垒低、内部竞争激烈,餐企直营连锁化容错率低,行业淘汰率高,据统计,餐饮门店平均生存期不过508天。

当前,我国餐饮五环“各有隐忧”,亟需解决。

食材端,仍以批发渠道为主,产业链效率相对较低,美国模式的直产直销、减少流通环节是较好的解决办法之一。

调料端,由于我国菜系复杂多样,对于调料的口味要求较高,这就要求餐调企业具备较强的研发创新能力,从而满足消费者复杂、多变的口味需求。

生产端,由于大B客户SKU较多,央厨企业通常只能在细分领域占优,想做大B的全线SKU半成品产品体系较难,央厨企业不断扩充产品品类,更多地满足大B客户SKU半成品需求,规模效应将带来成本下降,同时解决了小B客户更关注性价比的成本问题。

餐饮端,虽然预制菜、定制餐调解决了固定成本高、菜品品质稳定性的问题,但预制菜和定制餐调的成本控制仍有一定空间。

目前,国内能够完美解决所有痛点,打通餐饮五环产业链的企业尚未出现。

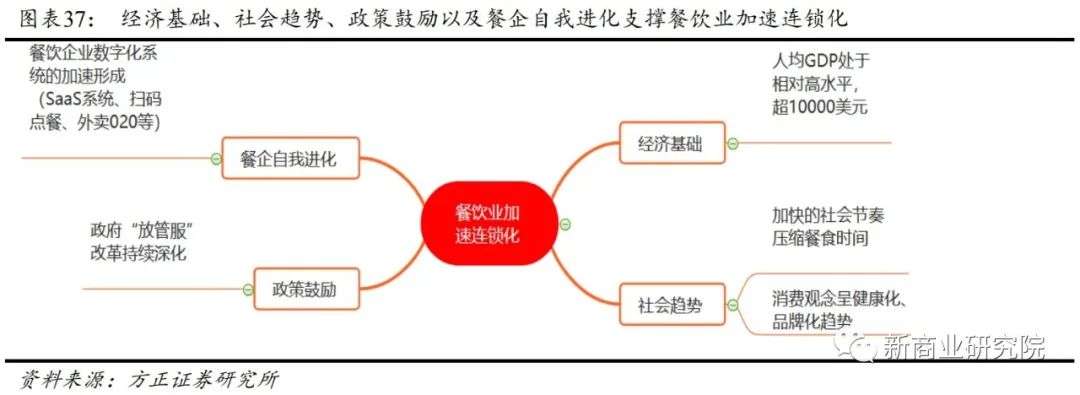

尽管我国餐饮业淘汰率高,竞争呈现红海,但经济基础、社会趋势、政策鼓励以及餐企的自我进化都在支撑餐饮业加速连锁化。

我国国民经济基础和消费能力提升,构建了连锁化高速发展的基础。

上世纪50年代,美国连锁快餐业在人均GDP达到2206美元时诞生。60年代末,当人均GDP在增长至5000美元水平,美国餐饮业开始进入连锁化发展时代,以牛排先生(Mr.Steak)和温蒂斯汉堡(Wendy’s)为代表的大批具有特许经营权的餐饮店崛起。

截至2021年末,我国人均GDP已连续3年超10000美元水平,从经济基础和消费能力看,连锁化快速发展的基本条件已具备。

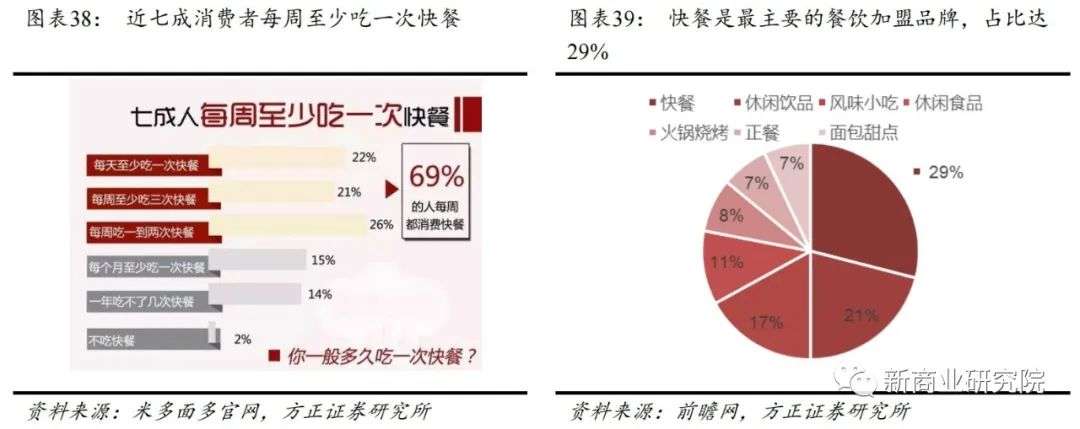

随着不断加快的社会节奏对用餐时间的压缩以及消费观念健康化、品牌化的崛起,以加盟为主的快餐业发展如火如荼,根据米多面多官网数据显示,69%的人每周至少会吃一次快餐,22%的人表示每天至少吃一顿快餐。

而消费者对就餐效率和体验要求的提高,推动单一品类、高周转率的餐厅快速崛起,如新茶饮、卤品鸭脖、酸菜鱼等,进一步推进连锁化进程。

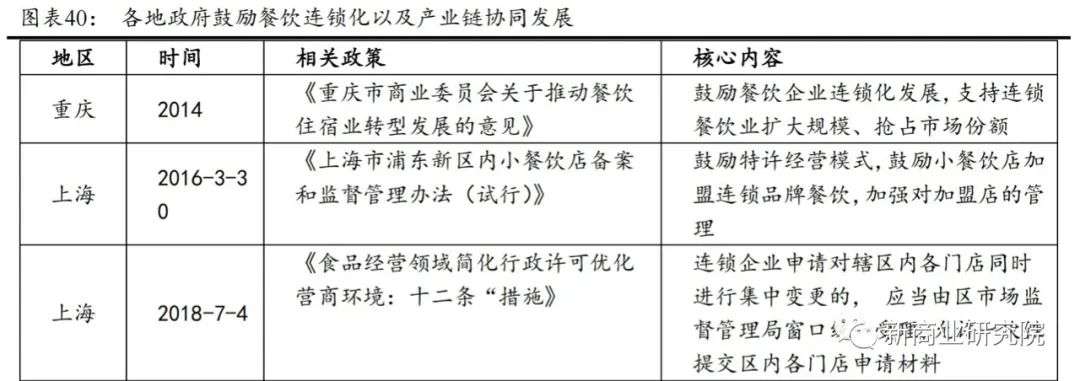

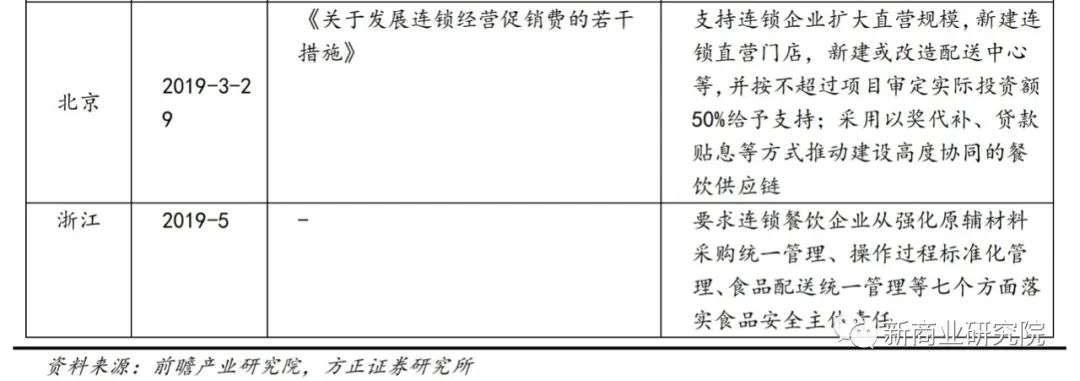

在餐饮业食品安全问题频出、行业高淘汰率的背景下,为进一步保障民生、引领行业迈向新的发展阶段,各地政府“放管服”改革的持续深化,为餐饮连锁化、规模化进程提供制度/政策保障,包括公开表态支持、简化连锁餐饮行政流程、奖励补贴等资金支持以及规范供应链监管。

餐饮业自身数字化转型的加快和供应链管理能力的提升,是推动“万店时代”到来的内部基础。

美国高度连锁化进程中,不乏服务CRM(用户管理系统)、HCM(人力资源管理系统)、MA(营销自动化)等的通用型线上企业服务的支撑。

同样的,我国的SaaS系统、扫码点餐、外卖020等数字化服务,也通过赋能餐饮企业打通前端流量获取、扩大门店销售半径;中端内部管理、品牌建设以及后端供应体系和企业服务的数字化系统,提高连锁餐饮企业门店复制的速率和胜率。

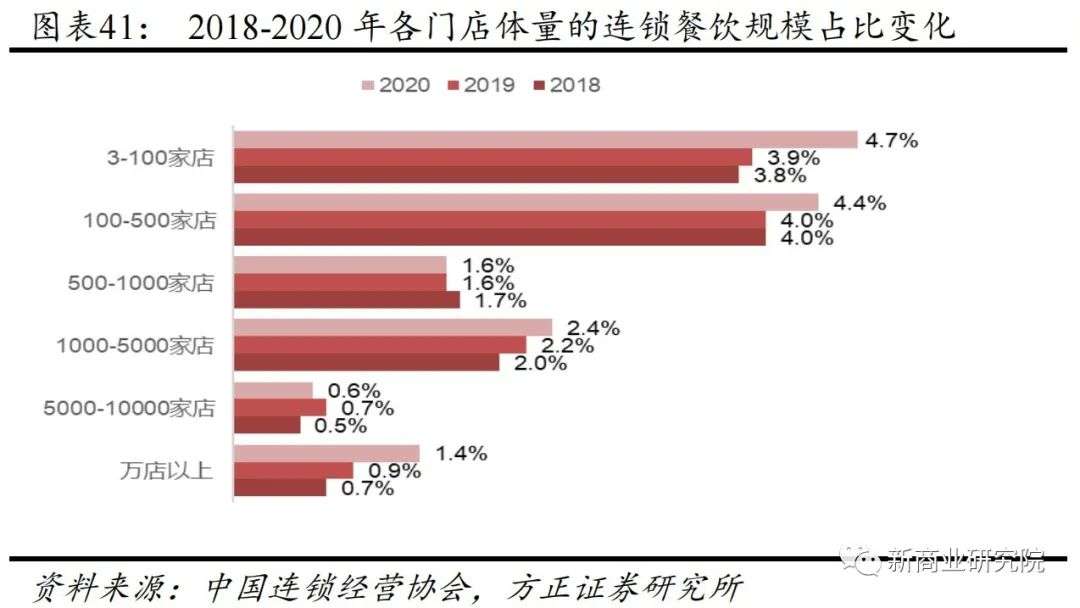

根据中国连锁经营协会《2021中国餐饮加盟行业白皮书》数据,我国餐饮市场连锁化率进一步提升,从2018年的12%快速提升至2020年的15%。

而从门店数分布来看,百家以内规模的连锁餐饮占比最高,100-500家规模的连锁门店数次之,且两者数量占比在2020年都呈现明显增长,分别从2018年的3.8%和4.0%增长至2020年的4.7%和4.4%。

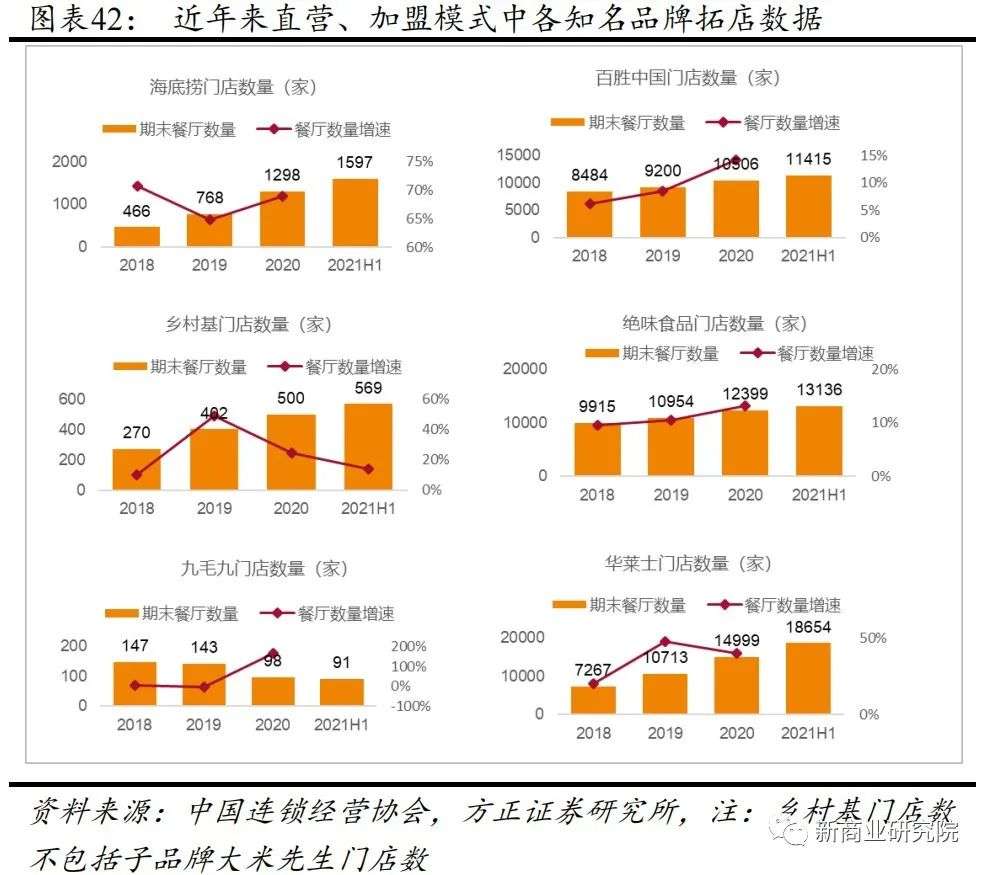

在拥有500-1000家连锁门店规模的餐饮企业中,直营模式的头部品牌企业开启全国化进程,并在疫情影响下逆势扩张。

截至2021年9月,直营模式的代表乡村基全国直营门店家数达569家,其子品牌大米先生门店家数543家,合计1112家,成为全国首超千家直营店的中式快餐。

万店以上规模的餐饮连锁门店数占比从2018年的0.7%增长至2020年的1.4%,三年时间占比翻倍。

对比美国成熟的餐饮产业,我国餐饮供应链效率较低,有较大进步空间。

首先,大部分供应链公司仅发挥着批发、分销作用,充当连接上游原材料供应商和下游餐饮企业角色;

第二,大部分仓储、研发和质检部分还是由下游餐饮企业负责。从供给的角度,中餐品类的多样化、工艺的复杂化程度远超西餐,对连锁餐企标准化程度提出了更高的要求。

从需求的角度,女性就业率不断提升、家庭结构小型化以及Z世代逐步成为消费主力背景下,外出就餐需求仍存在提升空间。

伴随餐饮业在不断连锁化高速发展,自下而上地推动着中上游产业链改革,新细分赛道的增量可期。

美国餐饮业标准化程度较高,主要由于其供应链效率更高,各环节分工明细、中游承担更多标准化工作。

龙头供应链公司SYSCO等从上游原材料供应商进货,经过统一的加工(包括研发,仓储,质检等),再配送输出给下游餐饮客户。

为提高供应链规模化、标准化程度以及经济效率,中游食品加工商、物流、餐调等环节由分散单点到组合成链,构成供应链服务体系。

其中,中游预制菜通过央厨工业化生产降低菜品加工复杂度,大幅减少餐饮企业加工步骤,替代米面等“低性价比”配菜,帮助加快出餐速度、提高单店高峰产值,最终促进门店实现降本提效,反哺连锁化进程。

与此同时,定制餐调服务通过研发合作、共同开发、定制生产等有助于餐企客户提高菜品标准化程度,降低对厨师等人力依赖,近年来,连锁化进程充分受益。

本文涉及的报告PDF版本已经分享到【百联咨询智库】知识星球,可下载获取!

申请创业报道,分享创业好点子。点击此处,共同探讨创业新机遇!